心血管药 - 产业百科

摘要:心血管疾病是当今世界上威胁人类最严重的疾病之一,数据显示,2017-2022年,我国心血管药行业市场规模整体呈现逐年增长的趋势。2022年中国心血管药行业市场规模约为2312亿元,较2021年增长3.21%,市场规模的增长不仅凸显了心血管药行业的市场潜力,更揭示了其广阔的发展前景。

一、定义及分类

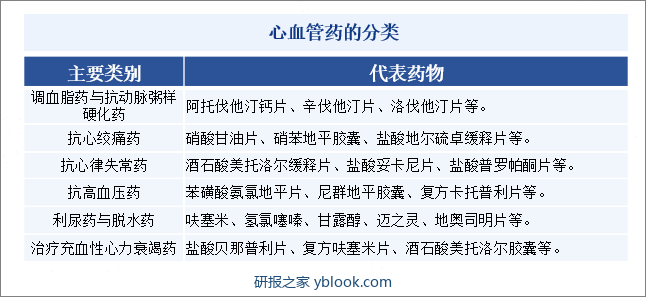

心血管药是指作用于心血管系统的药物,由于心血管疾病类别众多,心血管药分类庞杂。心血管药按照对应治疗疾病的类型可以分为调血脂药与抗动脉粥样硬化药、抗心绞痛药、抗心律失常药、抗高血压药、利尿药与脱水药、治疗充血性心力衰竭药等。

二、行业政策

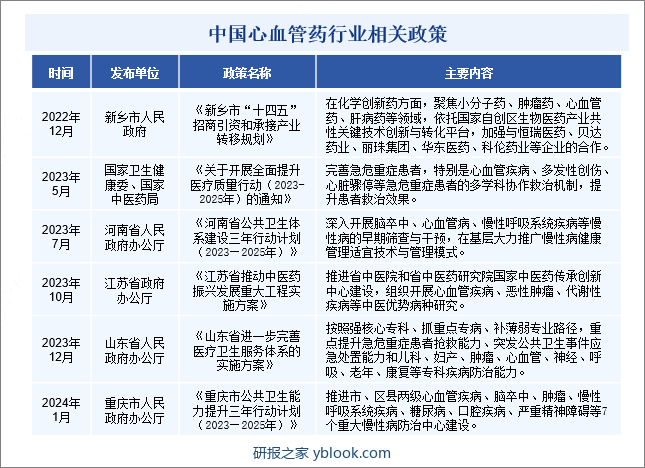

近年来,国家印发了一系列心血管疾病领域的相关政策,对于心血管药行业的发展起到了积极的推动作用。2023年5月,国家卫生健康委、国家中医药局印发《关于开展全面提升医疗质量行动(2023-2025年)的通知》,提出要完善急危重症患者,特别是心血管疾病、多发性创伤、心脏骤停等急危重症患者的多学科协作救治机制,提升患者救治效果。2024年1月,重庆市人民政府办公厅印发《重庆市公共卫生能力提升三年行动计划(2023—2025年)》,提出要推进市、区县两级心血管疾病、脑卒中、肿瘤、慢性呼吸系统疾病、糖尿病、口腔疾病、严重精神障碍等7个重大慢性病防治中心建设。

三、发展历程

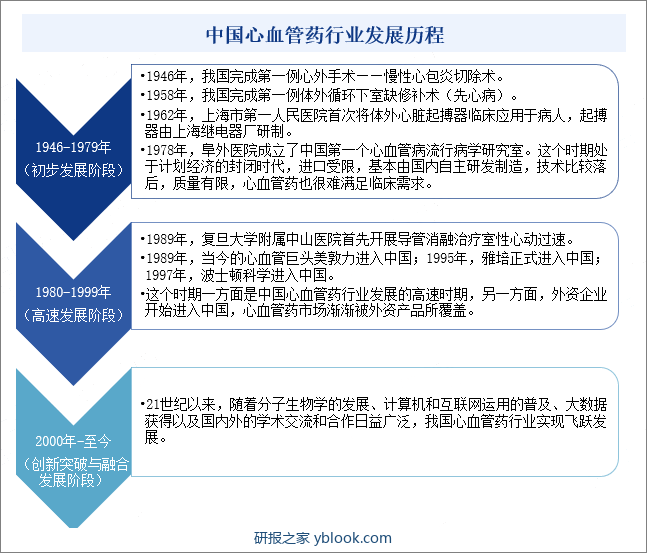

我国心血管药行业经历了三个发展阶段,分别是1946-1979年的初步发展阶段、1980-1999年的高速发展阶段和2000年-至今的创新突破与融合发展阶段。1946年我国完成第一例心外手术——慢性心包炎切除术。1958年我国完成第一例体外循环下室缺修补术(先心病)。1962年上海市第一人民医院首次将体外心脏起搏器临床应用于病人,起搏器由上海继电器厂研制。1978年阜外医院成立了中国第一个心血管病流行病学研究室。这个时期处于计划经济的封闭时代,心血管药进口受限,基本由国内自主研发制造,技术比较落后,质量有限,心血管药也很难满足临床需求。1989年复旦大学附属中山医院首先开展导管消融治疗室性心动过速。1989年心血管巨头美敦力进入中国;1995年雅培正式进入中国;1997年波士顿科学进入中国。这个时期一方面是中国心血管药行业发展的高速时期,另一方面,外资企业开始进入中国,心血管药市场渐渐被外资产品所覆盖。21世纪以来,随着分子生物学的发展、计算机和互联网运用的普及、大数据获得以及国内外的学术交流和合作日益广泛,我国心血管药行业进入创新突破与融合发展阶段。

四、行业壁垒

1、品牌壁垒

心血管药是特殊的商品,与生命健康息息相关,患者往往会选择知名度较高、质量较好的心血管药,这种消费偏好较难改变。因此,心血管药生产企业的品牌、信誉度、客户基础构成了心血管药行业的品牌壁垒,新进入心血管药行业的企业树立品牌需要经过较长时间的市场考验。

2、技术壁垒

心血管药行业研发技术难度大,设备要求高,工艺路线复杂,对生产环境的要求非常严格。研究开发一种新的心血管药一般需要3-7年的时间,有的甚至长达十几年,对于研发人员的技术水平、经验积累等综合素质有很高的要求。因此,新进入心血管药行业的企业存在一定的技术壁垒。

3、资金壁垒

心血管药行业是高投入行业,其新产品开发具有资金投入高、项目研发以及审批周期长、风险大等特点;心血管药生产使用的厂房设施需要专门设计,且须符合国家有关规定,在验收合格后方能投入使用;另外,心血管药生产所需专用设备多,重要仪器设备更是需要依赖进口,费用昂贵;心血管药销售渠道复杂,环节多,资金周转偏慢,且市场开发和产品推广时一次性投资较大。因此,心血管药行业的新进入者通常需要很长的启动时间,所面临的资金压力较大。

五、产业链

1、行业产业链分析

心血管药产业链上游是原料药、中间体等原材料;产业链中游为心血管药的研制;产业链下游为心血管药的销售渠道,包括医院和药店,终端为患者。

2、行业领先企业分析

(1)山东步长制药股份有限公司

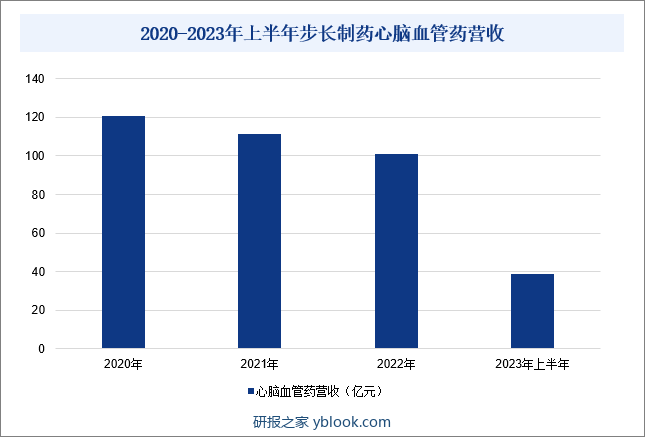

山东步长制药股份有限公司主要从事中成药的研发、生产和销售,主要产品涉及心脑血管疾病中成药领域,同时也覆盖妇科用药等其他领域,目前,企业正向生物制药、疫苗等医药高科技领域进军与扩张。企业的主营业务是片剂、硬胶囊剂、颗粒剂、丸剂(蜜丸、浓缩丸、水丸、水蜜丸)、口服液。与此同时,企业以“脑心同治论”为理论基础,充分发挥中药在心脑血管用药领域中的重要作用,大力发展和培育中药大品种,培育出了脑心通胶囊、稳心颗粒、丹红注射液三个独家的中药品种;同时重视化药、生物药在心脑血管领域的地位,培育了谷红注射液、复方曲肽注射液两个化药,治疗范围涵盖中风、心律失常、供血不足和缺血梗塞等常见心脑血管疾病。在心脑血管用药领域,企业已成功开发、培育了脑心通胶囊、稳心颗粒、丹红注射液和谷红注射液四个知名独家品种。2023年上半年企业心脑血管药合计营收达到38.63亿元。

(2)石家庄以岭药业股份有限公司

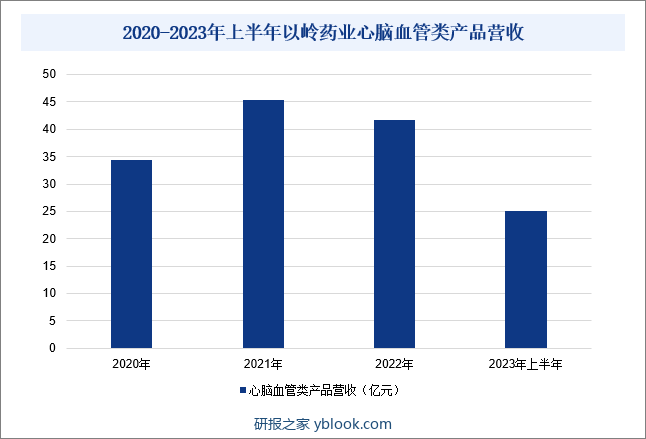

石家庄以岭药业股份有限公司的主营业务是专利创新中药的研发、生产和销售。在开展创新中药研发的同时,企业积极布局化生药和健康产业,构建了专利中药、化生药、健康产业协同发展、相互促进的医药健康产业格局。企业重点布局中医药板块的研发管线,在创新络病理论指导下,围绕心脑血管病、呼吸、内分泌、神经、肿瘤、泌尿等发病率高的六大类疾病,开发系列拥有自主知识产权的专利中药,在医药行业形成了独具特色的产品布局优势。其中在心脑血管和感冒呼吸系统疾病用药领域企业已经处于行业领先地位。据统计,2023年上半年,企业心脑血管类产品营收同比增长10.44%至25.11亿元。

六、行业现状

心血管疾病是当今世界上威胁人类最严重的疾病之一,数据显示,2017-2022年,我国心血管药行业市场规模整体呈现逐年增长的趋势。2022年中国心血管药行业市场规模约为2312亿元,较2021年增长3.21%,市场规模的增长不仅凸显了心血管药行业的市场潜力,更揭示了其广阔的发展前景。

2017-2022年中国心血管药行业市场规模

七、发展因素

1、有利因素

(1)医疗保障体系建设促进心血管药行业发展

我国医疗卫生体制改革的目标是建设覆盖城乡居民的医疗保障制度,国家将着力建设城镇职工、城镇居民、新农合三大保障体系。医改一方面会促使政府加大卫生投入,另一方面将扩大基本医疗保险的受益面。随着医药卫生体制改革政策的全面展开,更多的心血管药品种将进入《国家医保目录》《国家基本药物目录》,心血管药行业有望在不断改善的市场环境下迎来新的发展机遇。

(2)国家产业政策的支持

国家对心血管药给予一定的政策鼓励,包括《关于开展全面提升医疗质量行动(2023-2025年)的通知》《江苏省推动中医药振兴发展重大工程实施方案》《重庆市公共卫生能力提升三年行动计划(2023—2025年)》等政策,这些政策的出台不仅彰显了国家对心血管健康的深切关注与重视,为心血管药行业的蓬勃发展注入了强大的政策动力,同时也为心血管药行业提供了更为广阔的市场前景与发展空间。

(3)社会老龄化的到来将增加对心血管药的需求

国家统计局数据显示,2023年我国60岁及以上人口达到2.97亿人,占全国人口的21.1%;65岁以及以上人口达到2.17亿人,占全国人口的15.4%。随着老龄化社会的到来,心血管疾病等老年疾病的发病率不断攀升,老年患者对心血管药的需求也日益旺盛。因此,作为满足这一庞大市场需求的重要领域,心血管药行业拥有巨大的市场空间和发展潜力。

2、不利因素

(1)行业集中度和竞争层次仍然较低

虽然我国心血管药企业众多,但多数为小型企业,存在明显的行业格局分散现象。多数企业专业化程度有所欠缺,生产技术和装备水平相对滞后,导致市场开发能力与管理水平不足。此外,高技术含量与高附加值的产品较少,独家特色产品稀缺,常出现同一品种被多家企业竞相生产的情况。这种低水平的重复生产现象在心血管药行业内较为普遍,使得我国心血管药市场频繁陷入价格战的泥沼。长期的价格竞争不仅损害了心血管药企业的利润空间,更对产品质量和信誉造成了负面影响,制约了心血管药行业的健康发展。

(2)创新能力不强

我国心血管药研发费用投入相对不足,科研成果转化率偏低,这直接导致了我国心血管药研发水平的相对滞后。由于缺乏足够的资金支持,我国心血管药行业难以根据市场需求进行高效的研究和开发工作。目前,我国心血管药行业每年投入研发的费用占销售收入的比例普遍偏低,这使得心血管药行业的研发能力受到严重制约,其研发活动主要集中在改剂型、仿制等低水平重复性工作上,缺乏创新性和竞争力。

(3)来自跨国企业的竞争压力增大

在发达国家心血管药消费增长放缓的情况下,国际大型制药企业把新兴市场国家作为重点发展区域,在我国境内设立研发机构、合资企业,与国内心血管药企业合作开拓中国市场。与此同时,部分国际大型心血管药企业不再把中国作为低成本的药品生产基地,已经开始研发专门针对国内人群的药物,国内心血管药企业面临国际大型企业更为激烈的竞争。

八、竞争格局

从企业竞争格局来看,我国从事心血管药研发、生产及销售的企业众多。目前,我国心血管药行业主要上市企业包括步长制药、以岭药业、石药集团、绿叶制药、海正药业、复星医药、联环药业、易明医药等。各企业生产的心血管药产品不一,业绩情况参差不齐。从上市企业经营情况来看,2023年上半年,步长制药、以岭药业、石药集团心血管药相关业务营收分别为38.63亿元、25.11亿元和12.87亿元。

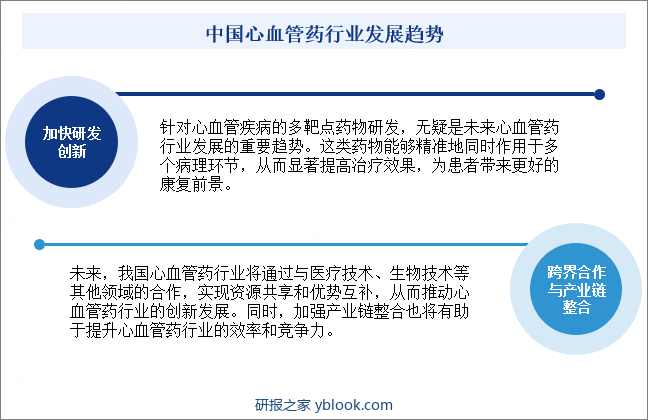

九、发展趋势

针对心血管疾病的多靶点药物研发,无疑是未来心血管药行业发展的重要趋势。这类药物能够精准地同时作用于多个病理环节,从而显著提高治疗效果,为患者带来更好的康复前景。与此同时,未来,我国心血管药行业将通过与医疗技术、生物技术等其他领域的合作,实现资源共享和优势互补,从而推动心血管药行业的创新发展。同时,加强产业链整合也将有助于提升心血管药行业的效率和竞争力。