中药饮片 - 产业百科

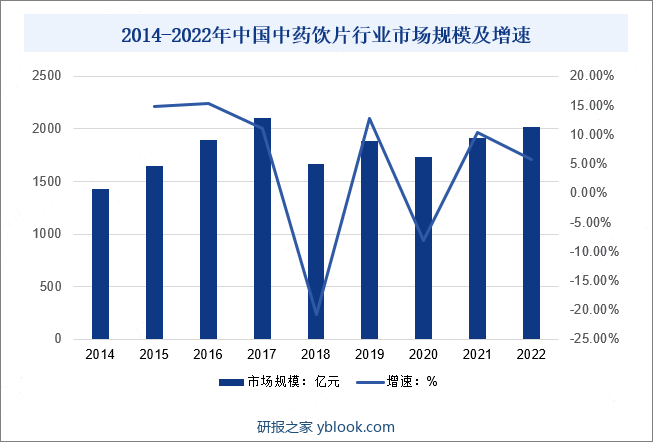

摘要:近年来,随着人们对中医药的认可度提高,中药饮片行业得到了快速发展。数据显示,2022年中国中药饮片行业市场规模总体呈现上涨态势,其中2018年市场规模有所下降,国内政策调整,对中药饮片的质量及生产工艺做出了新规定导致市场规模略有下降,2022年中国中药饮片行业市场规模约为2019.44亿元。

一、定义及分类

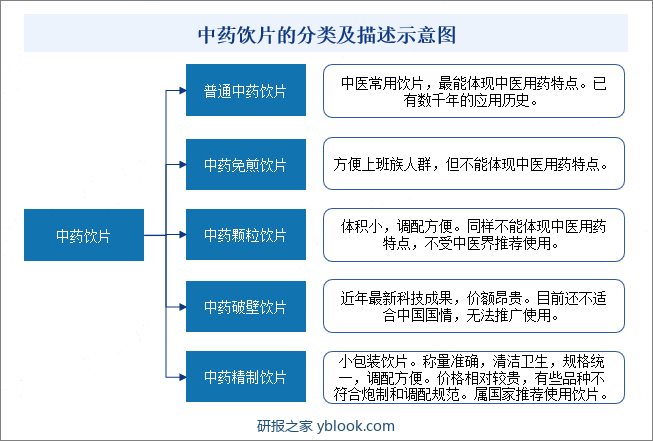

中药饮片是指在中医药理论的指导下,根据辨证施治和调剂、制剂的需要,对“中药材”进行特殊加工炮制后具有一定形状、规格的制成品。中药饮片可直接作为药剂配方服用或直接服用,或进一步加工为中成药产品。中药饮片可分为普通中药饮片、中药免煎饮片、中药颗粒饮片、中药破壁饮片、中药精制饮片等;其中中药精制饮片称量精确,规格统一,调配方便,属于国家推荐适用饮片。

二、商业模式

1、直销模式

直销模式是指不通过中间销售环节,直接将产品销售给终端客户的销售模式,主要针对购买中药饮片产品用于直接消费的医院、企事业单位及个人。公司按照订单要求完成产品生产后,直接向其供货。在直销模式下,公司主要通过零售和互联网等渠道实现销售。

2、代销模式

这种模式的优点是,依靠代理商的渠道和资金资源,企业可在较短的时间内进行资源整合,以相对较快的速度在市场占据一席之地,并实现市场份额的扩大,其产品销量也有望在较短的时间内得到较大提升。这种模式也有几个十分明显的缺点,一是招募代理商难度很大,由于需要招募的对象必须是具有相当数量社会关系的行业人士,并且双方的合作是单一以利益为纽带进行联系的,这样的团队难以具备较强的企业认同感和团队向心力。

3、其他模式

食品药品监督管理局允许部分中药材(饮片)品种在普通商业企业(超市)销售,包括石斛、灵芝等滋补类产品。

三、行业政策

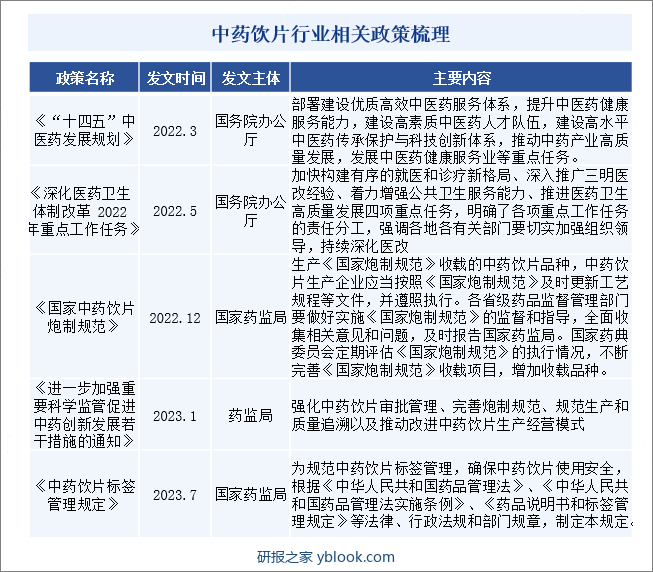

医药行业是我国国民经济的重要组成部分。随着经济不断发展、人们可支配收入不断增加、老龄化及政策驱动等因素,我国医药行业进入快速发展阶段。自2022年初开始,中医药政策的落地迎来爆发期,国家对中医药的支持政策由顶层设计逐步过渡到了落地执行阶段。2023年国家药监局发布的《进一步加强重要科学监管促进中药创新发展若干措施的通知》中提出:强化中药饮片审批管理、完善炮制规范、规范生产和质量追溯以及推动改进中药饮片生产经营模式。

四、行业壁垒

1、政策壁垒

我国对药品生产企业实行许可证制度,开办中药饮片生产企业,必须获得国家药品监督管理部门颁发的药品生产许可证;同时,为了加强对医药企业的质量管理,所有中药饮片的生产都必须符合GMP认证标准;对于部分国家限制类的中药材收购,还需要取得《专营中药材收购许可证》;因此,一系列的政策性要求构成行业准入门槛,中药饮片行业具有较高的政策壁垒。

2、技术壁垒

中药饮片炮制过程及产品品质提出了较高的要求,需要企业具备成熟的炮制工艺、过程控制技术和检测技术,以及高水平的质检仪器和现代化生产设备,并配合多年的炮制生产经验才能实现。贯穿于炮制全过程的技术应用,是提高饮片炮制效率、保证产品质量、实现规模效益的重要条件。由于炮制技术的掌握及运用需要长时间的生产实践积累和强有力研发体系的支持,因此炮制技术壁垒构成进入的主要障碍之一。

3、人才壁垒

与中成药和西药的生产不同,中药饮片炮制过程中,如炒制火候、时间、色泽、形态等,均缺少定量的标准,需要专业人才依靠多年的经验做出判断,炮制工艺、炮制设备、过程控制、产品检测等的不断改进和完善,也需要专业人才长期在研发、生产环节的探索和积累。此外,对于中药材的采购和品质识别,只有具有多年专业经验,并拥有丰富中药材知识和较强中药材品质鉴别能力的采购人员才能实现。人才培养是一个长期过程,人才壁垒构成进入的障碍之一。

五、产业链

中药产业的上游是药材的种植,药材可以分为大宗药材和名贵药材。中药产业不同于其他行业,药材的质量和等级直接关系到产品的疗效和价值。中药轻加工、重药材,产品的价值依赖于优质药材,特别是名贵药材的可获得性。药材资源是中药企业的重要竞争领域,能将产业链延伸至上游、掌握名贵药材等优质药材资源的企业将成为未来的领军企业。中药的中游主要为中药饮片厂和中成药厂,其中,中药饮片的新型药物中药配方颗粒近年来异军突起,发展迅猛。中药主要销往医院、药店和商超。

六、行业现状

中药饮片产业在中国中医药事业中具有举足轻重的地位。随着人们对健康的关注度不断提高,以及对中药饮片认知的深入,中药饮片市场有望继续保持稳健增长。同时中药饮片行业是中药材产业的重要组成部分,也是我国中药市场的第二大市场。近年来,随着人们对中医药的认可度提高,中药饮片行业得到了快速发展。数据显示,2022年中国中药饮片行业市场规模总体呈现上涨态势,其中2018年市场规模有所下降,国内政策调整,对中药饮片的质量及生产工艺做出了新规定导致市场规模略有下降,2022年中国中药饮片行业市场规模约为2019.44亿元。

七、发展因素

1、有利因素

(1)悠久的中医药文化基础

中药饮片作为我国传统中药产业的重要组成部分,历经数千年的发展,形成了悠久的中医药传统文化,在我国广大群众中拥有着极其深厚的文化基础。中药饮片作为我国国粹,无不体现着古老中医的精髓,是中医药传统文化的智慧结晶和载体,悠久的中医药理论与文化优势为我国中药产业的发展奠定了良好的基础,也为中药走向世界提供了坚实的保障。

(2)国家产业政策大力支持

医药工业发展,并出台了一系列有利于中药饮片行业发展的产业政策。围绕促进战略性新兴产业及健康服务业发展,国家制定和出台若干政策措施。其中《进一步加强重要科学监管促进中药创新发展若干措施的通知》提出:强化中药饮片审批管理、完善炮制规范、规范生产和质量追溯以及推动改进中药饮片生产经营模式。

(3)健康意识的提升加大了对中药产品的需求

人口增长和老龄化步伐加快,人均卫生费用支出随着老龄化的加速会不断增加。因中药具有的独特疗效,是中老年阶层预防和治疗疾病的重要选择,从而产生巨大的市场实际和潜在需求。

2、不利因素

(1)行业总体规范化程度有待提高

现阶段,行业内还存在数量较多的小规模、生产不规范的小企业,我国中药饮片市场的规范化程度有待进一步提高,中药饮片行业炮制的规范、统一仍然是一个较长的过程。

(2)企业规模偏小,综合竞争力有待进一步提高

目前我国大多数中药饮片生产企业规模偏小,行业市场集中度低。行业龙头企业虽然发展迅速,但由于市场规模巨大、参与者众多,单一生产企业市场份额仍然较低。总体来看,我国中药饮片企业生产规模偏小,综合竞争能力有待进一步提高。

八、竞争格局

随着国家“营改增”“两票制”甚至“一票制”等政策推行,处方药遇到了很大的销售瓶颈,处方药企业利润空间受损。为了确保市场份额不减反增,医药企业纷纷向OTC市场转型。处方药、OTC市场竞争日益残酷。目前中国中药饮片行业市场集中度极为分散,由于诊疗需求中病种多而复杂,对症药品众多,中药行业表现出“大市场、集中度低”特点。行业中主要企业为康美药业股份有限公司、中国中药控股有限公司、桂林三金药业股份有限公司、天津红日药业股份有限公司等。

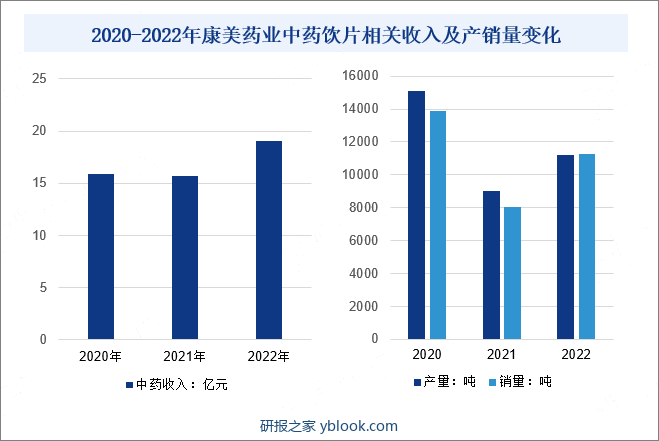

康美药业以中药饮片生产、销售为核心,实施中医药全产业链一体化运营模式。业务体系涵盖上游的道地中药材种植、产地趁鲜加工与资源整合;中游的中药材专业市场经营,中药饮片、中成药制剂、保健食品、化学药品及医疗器械的生产与销售,现代医药物流体系;下游的集医疗机构资源、智慧药房、OTC零售、连锁药店、直销、医药电商、移动医疗等于一体的全方位多层次营销网络。根据公司年报显示,2022年公司中药业务收入为19.06亿元;其中2022年中药饮片产量约为11202.39吨,销量为11245.44吨。

九、发展趋势

在国家政策大力支持的背景下,随着行业管理和炮制规范的不断完善,以及下游市场需求的逐步增长,集中技术、人才、资金发展有特色的大品种,已成为中药饮片行业一批领军型企业中长期发展的战略重点以加快发展道地药材,增加优质药材供给,提高药材质量安全水平,为中药饮片行业提供优质的原药材,进而提升中药饮片的产品品质。