烧碱 - 产业百科

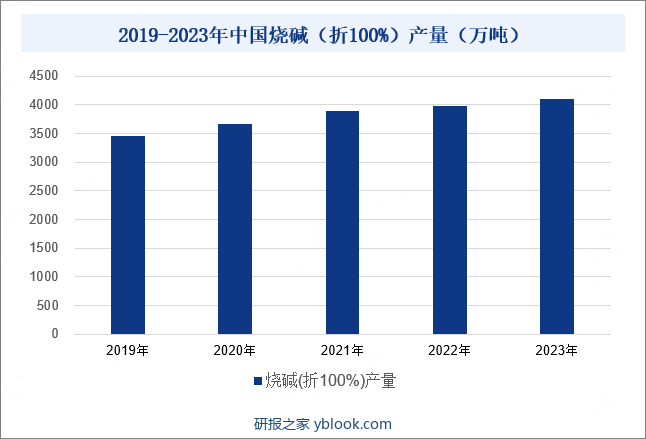

摘要:烧碱在化工、印染、造纸、纺织等和国民经济息息相关的领域得到广泛应用。我国烧碱产能持续扩张,带动产量不断上涨。2023年我国烧碱产量为4101.4万吨,累计增长3.5%。目前,我国烧碱行业的市场集中度较低,中泰化学的烧碱产量居于行业龙头地位,但仅占全国总产量的3%左右。

一、定义及分类

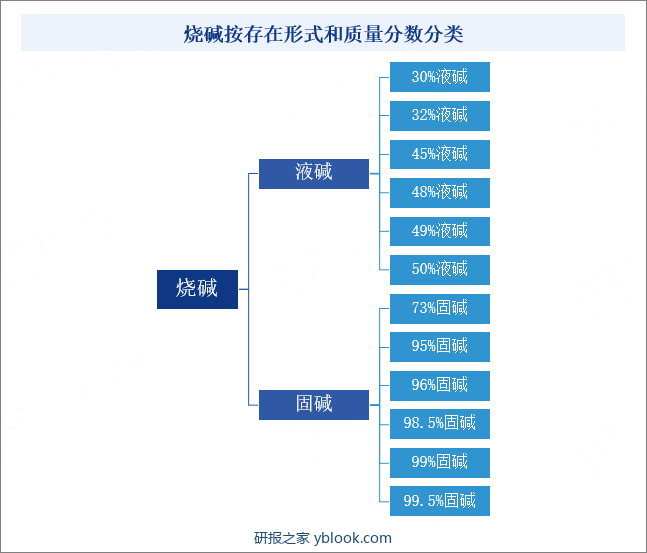

烧碱学名氢氧化钠,化学式为Na0H,俗称火碱、苛性钠,是一种具有强腐蚀性的强碱,常温下为白色晶体,易溶于水,并形成碱性溶液另有潮解性,易吸收空气中的水蒸气发生潮解,吸收二氧气化碳发生质变。按存在形式分为液碱和固碱两种,其中固碱呈白色,有块状、片状、棒状、粒状;液碱为无色透明液体。根据质量分数不同,液碱可分为30%、32%、45%、48%、49%、50%液碱,目前国内低浓度碱的主流规格为32%离子膜碱,高浓度碱的主流规格为 50%液碱;固碱可分为73%、95%、96%、98.5%、99%、99.5%固碱,国内固碱市场以片碱为主。

二、行业政策

1、主管部门和监管体制

烧碱行业的宏观主管部门主要包括国家发展改革委、生态环境部、应急管理部、卫生健康委员会、国家市场监督管理总局等。国家发展改革委通过不定期发布《产业结构调整指导目录》,列明化工行业中鼓励、限制和淘汰类的技术和项目,对行业的发展进行宏观调控。生态环境部负责制定并组织实施生态环境政策、规划和标准,统一负责生态环境监测和执法工作,监督管理污染防治,组织开展中央环境保护督察等。

中国氯碱工业协会是烧碱行业的自律组织,其主要职能为:协助政府部门进行宏观调整、产业政策和产品结构调整,提出行业发展战略建议;协调规范行业产品市场,开展行业技术交流,推动行业技术进步等。

2、行业相关政策

在“双碳”战略持续推进的背景下,我国烧碱行业的政策规划以碳减排和绿色化发展为主,烧碱行业面临产业结构的改革。2022年2月,国家发展改革委等发布《高耗能行业重点领域节能降碳改造升级实施指南(2022年版)》,明确要求到2025年,烧碱领域能效标杆水平以上产能比例达到40%,能效基准水平以下产能基本清零。未来,我国烧碱行业的低效产能将加速淘汰,市场集中度有望迎来提升。除了淘汰低效产能,政策还不断更新升级烧碱行业的环保标准。2023年1月,国家发展改革委等发布《烧碱、聚氯乙烯行业清洁生产评价标准体系》,对烧碱行业的生产能耗和碳排放等清洁生产指标进行升级更新。我国烧碱行业的环保要求提高,新增产能或将受限。

三、发展历程

我国烧碱工业起步于20世纪20年代末,上海天原化工厂是我国第一家氯碱厂,烧碱也是当时国内为数不多的工业品。新中国成立后,国家鼓励工业生产。在政府的支持下,烧碱行业积极提升产能,同时对电解技术和相应的配套设施进行改造优化。改革开放后,我国烧碱行业进入快速发展阶段,国内技术取得进步,又先后从日本、美国以及欧洲地区引进数十种离子膜电解槽工艺技术,助力国内烧碱行业的快速发展。“十二五”中期以来,在国家环保政策、供给侧改革等政策限制下,烧碱行业产能增速及新增企业数量明显放缓。此时,烧碱行业发展进入平稳发展阶段,产业结构不断优化升级和改善。能耗高、污染大且产品质量低的隔膜工艺被逐步淘汰,离子膜电解技术逐渐成为烧碱生产的主流工艺。

四、行业壁垒

1、政策壁垒

政府制定了一系列相关政策法规,对烧碱的生产、销售、使用等环节进行规范,以确保行业的可持续发展和环境保护。这些政策法规对企业的资质、技术、环保和安全等方面提出了明确的要求,对于不符合规定的企业将面临限制和惩罚。同时,国家还加强了对烧碱行业的安全和环保方面的监督和检查力度,对于存在安全隐患和环保问题的企业将进行整改或关闭。这些政策壁垒的存在,使得新进入者在进入烧碱行业时需要满足一定的条件和标准,具有一定的难度和挑战。

2、清洁生产标准壁垒

随着环保意识的提高,国家对烧碱行业的环保要求也越来越严格,制定了一系列的清洁生产标准,包括废气、废水和固体废物的排放和处理等方面的规定。这些标准要求烧碱企业采取先进的生产工艺和设备,加强环保治理和监测,确保生产过程中的污染物得到有效控制和处理。对于不符合清洁生产标准的企业,将面临整改、限产或关闭等惩罚措施。因此,新进入烧碱行业的企业需要达到一定的环保要求和技术水平,增加了进入市场的难度。

3、资金壁垒

烧碱生产需要大规模的投资,包括建设厂房、购买设备、铺设管道等基础设施,以及日常运营和维护的开支。这些都需要大量的资金支持,对新进入者构成了一定的资金壁垒。此外,烧碱生产过程中需要处理大量的危险废物,如废碱液和废盐等,这些都需要专业的技术和设备进行处理,也需要大量的资金投入。因此,新进入烧碱行业的企业需要有足够的资金实力来应对这些挑战,否则难以在该行业中立足。

五、产业链

1、行业产业链分析

烧碱行业的上游是原盐和电力。

烧碱以原盐和电力为生产的主要原材料,后续通过添加其他物质与之发生反应得到更多的烧碱产品。我国原盐资源较为丰富,能为烧碱生产提供稳定的原材料供应。近年来,我国新能源发电产业发展火热,装机容量快速增长,电力供应能力也不断增强,助力烧碱行业稳健发展。

烧碱在化工、印染、造纸、纺织等于国民经济息息相关的领域得到广泛应用。其中,氧化铝是烧碱最大的下游需求领域,烧碱主要用于调节铝液的酸碱度以及提高晶粒尺寸,同时生产过程中也需要使用烧碱进行洗涤和除杂等工艺。因此,烧碱对氧化铝生产效率和产品质量的提高产生一定影响。

2、行业领先企业分析

(1)新疆中泰化学股份有限公司

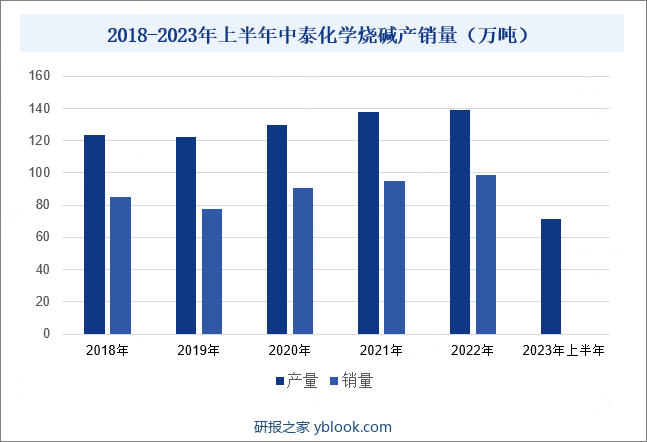

中泰化学依托新疆地区丰富的煤炭、原盐、石灰石等自然资源,通过不断优化管理理念和完善产业生态圈,发展成为拥有氯碱化工和粘胶纺织产业两大主业的优势企业,主营聚氯乙烯树脂、离子膜烧碱、粘胶纤维、粘胶纱四大产品。2019年以来,中泰化学的烧碱产销量保持稳步增长的态势。2023年上半年,中泰化学烧碱产量为71.3万吨,同比增长2.38%。中泰化学通过分析供需基本面同时结合宏观市场影响,科学研判市场行情趋势,加强战略终端与贸易商的深度合作,提高客户满意度。同时,中泰化学还积极与大中型企业合作,继续开拓、提升氧化铝产业市场份额,并大力开发食品碱市场,促进公司烧碱产销规模持续增长。

(2)上海氯碱化工股份有限公司

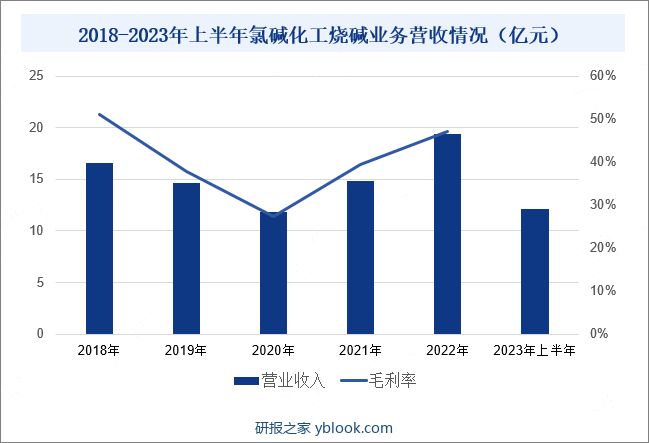

氯碱化工主要制造和销售烧碱、氯及氯制品,以及聚氯乙烯塑料树脂与制品。烧碱是氯碱化工的核心业务之一,占公司营收的三成左右。截至2022年末,氯碱化工的烧碱产能为102万吨/年,处于行业前列。氯碱化工是国内最早出口烧碱的企业,建有强大的国际销售平台和原盐进口平台,具有明显的先发优势。在国内贸易方面,公司处于中国经济最发达的长江中下游地区,消费和物流得天独厚。2020年至2022年,氯碱化工的烧碱业务营业收入和毛利率同步上涨。2022年,氯碱化工的烧碱业务营收19.44亿元,同比增长30.94%,毛利率为47.18%,同比增加7.69个百分点。2023年,氯碱化工的烧碱业务营收继续上涨, 上半年营收为12.15亿元,同比增长23.93%,经营效益增势强劲。

六、行业现状

我国烧碱产能持续扩张,带动产量不断上涨。但近几年因环保政策趋严和碱氯平衡及设备故障等情况影响,氯碱装置开工负荷率水平偏低,产量增幅有所放缓。2023年我国烧碱产量为4101.4万吨,累计增长3.5%。我国烧碱产能呈现出围绕原料产地或消费市场分布的特点,主要聚集在西北地区和东部沿海地区。西北地区的优势在于丰富的资源和极具竞争力的成本优势,东部沿海地区则具有进出口及货物运输便利、消费集中等优势。

七、发展因素

1、有利因素

(1)产业政策引导行业整合

为提高烧碱行业整体竞争力,降低能源及原材料消耗,实现可持续发展,国家不断出台产业政策,引导行业健康、稳定地发展,国家发展和改革委员会及国务院有关部门颁布了《产业结构调整指导目录》,鼓励零极距、氧阴极等离子膜烧碱电解槽节能技术的开发和应用。国家通过制定产业政策,对小规模、落后工艺项目进行限制,提高行业进入壁垒,有利于提高产业集中度,改善竞争环境,促进产业结构升级,实现良性协调发展。

(2)融入国家“一带一路”战略

我国烧碱产品出口主要流向与“一带一路”涵盖的国家基本相符。近年来,我国烧碱出口国家基本涵盖了“一带一路”的沿线国家,烧碱作为基础化工原材料,为上述国家的基础产业,如化工产品、纺织、印染、有色等行业的发展需求提供了重要补充。随着“一带一路”国家基础设施建设开展和人民生活改善,我国烧碱产品将存在较大的需求潜力。

(3)原材料供应稳定

原盐是制备烧碱的最主要原材料,我国原盐资源丰富,能为烧碱生产提供稳定的原材料供应,并且价格波动不大,有利于烧碱企业的稳健经营。稳定的原材料供应可以保证生产过程的连续性,避免因原材料短缺或价格波动导致的生产中断或成本上升,还可以保证原材料质量的稳定,进而提高产品的质量和稳定性。另外,稳定的原材料供应也有利于促进产业链的协同发展,提高整个产业链的竞争力和稳定性。

2、不利因素

(1)环境保护要求日益趋严

发展清洁生产、绿色化工和循环经济模式已成为国家产业政策的主要导向和必然趋势。我国环保要求不断提高,环保政策的执行力度也持续加强,对烧碱企业的监管和处罚力度也逐渐加大。烧碱企业为达到环保标准,不仅需要投入更多的资金用于生产改造,还要加强环保治理和监测,导致企业的生产成本和管理难度都有多提高。环保标准不达标的企业还面临淘汰风险。

(2)可持续发展面临低碳化考验

烧碱是传统的高耗能行业,随着低碳全球化的发展,低碳发展、节能减排、提高能源效率和产业结构调整将成为决定烧碱行业可持续发展的重要因素之一。烧碱行业的碳减排压力不断增大,烧碱企业必须采取更环保、低碳的生产方式。同时,低碳化发展要求烧碱企业加强循环经济和资源利用,将生产过程中产生的废气、废水和固体废物等进行妥善处理和再利用。这些都需要企业投入大量资金和研发力量,或将对企业的经营和盈利造成一定压力。

(3)需求回暖预期不强

2022年,国内烧碱行业新建项目陆续投产,市场供应比较充足。但需求端回暖预期不强,烧碱下游各领域需求没有显著改观,造纸、印染等行业维持正常平稳的水平。尤其氧化铝行业盈利不高导致企业现金流受到制约,行业开工率较低,影响烧碱需求增长。2023年春节假期后,烧碱下游氧化铝、纺织及印染等市场疲软,市场出现阶段性供大于求的局面,致使烧碱价格持续下滑,企业盈利水平下降。

八、竞争格局

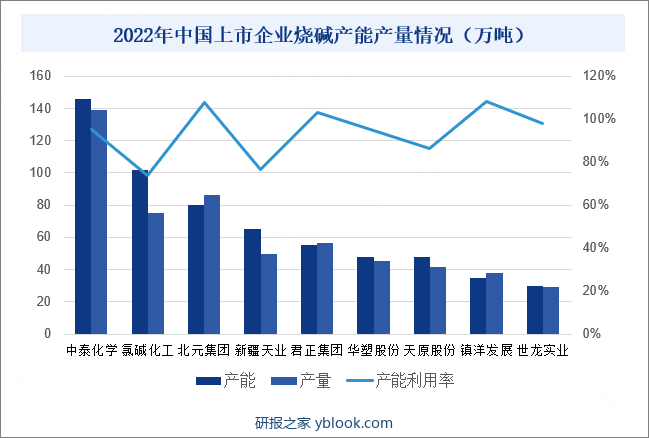

目前,我国烧碱行业的市场集中度较低,企业竞争较为激烈。从产能产量来看,中泰化学优势明显。截至2022年末,中泰化学的烧碱产能已经达到146万吨,产量为139.15万吨,居于行业龙头地位。但中泰化学的烧碱产量仅占全国总产量的3%左右。氯碱化工的产能优势也较为明显,其2022年烧碱产能为102万吨。但氯碱化工2022年的产能利用率相对较低,为73.69%,烧碱产量为75.16万吨。不过,我国烧碱企业的产能利用率大多保持在较高水平。2022年,北元集团、君正集团、镇洋发展的烧碱产能利用率均超过100%。

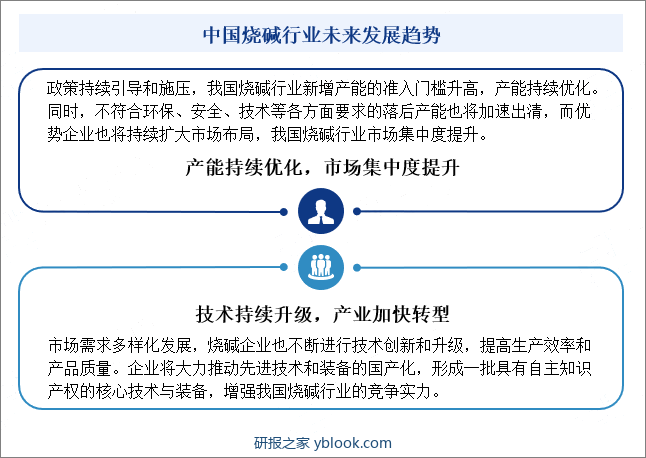

九、发展趋势

烧碱作为高耗能产业,是我国节能降碳的重点关注领域。随着环保标准的不断更新升级,烧碱行业的环保准入门槛和环保压力都将不断上升。一方面,产能新增将明显趋缓,另一方面,落后产能将加速淘汰,烧碱行业的市场集中度将逐步提升。在环保政策和需求升级的推动下,我国烧碱企业将极大技术研发投入力度,推动技术和装备升级和国产化,持续增强企业的竞争实力。