航空航天器修理 - 产业百科

摘要:目前,我国航空航天器修理已经建立起由航空器机体定检、发动机翻修以及相关部件维修组成的较为完整的一体化产业链。近年来,我国经济整体稳定向好发展,航空事业呈现高景气态势,航空航天器定期检修、航线维护频率大幅增长,行业效益增长明显,吸引大批企业涌入航空航天器修理赛道。为保证航空安全,航空航天器修理受到严格监管。同时,民航局积极推进“多证合一”改革工作,以降低实体经济企业成本,促进各地区管理局统一执行标准。部分航空航天器修理企业加速资源整合,行业集中度得到有效提升。

一、定义及分类

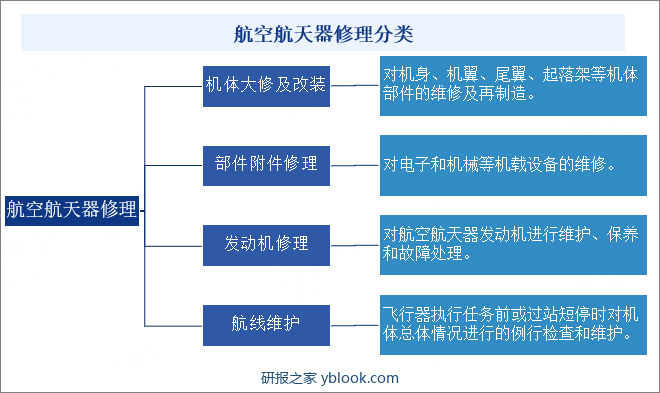

航空航天器修理指对执行运输、探索、开发、战斗等任务的各类飞行设备进行检测、修理、排故、定期检验、翻修及改装,或对因受损或到寿而报废的机体结构进行专业化修复或升级改造,恢复其结构特性与功能特性,使其满足服役可靠性的过程。航空航天器修理可分为机体大修及改装、部件附件修理、发动机修理以及航线维护。

二、行业政策

1、主管部门和监管体制

航空航天器修理行业主管部门为国家国防科技工业局、中央军事委员会装备发展部、中国民用航空局等。国家国防科技工业局负责国防科技工业计划、政策、标准及法规的制定和执行情况的监督,以及对武器装备科研生产实行资格审批;对行业内企业的监管采用严格的行政许可制度,主要体现在军工科研生产的准入许可及军品出口管理等方面。中央军事委员会装备发展部主要负责全军武器装备建设的集中统一领导,对全国的武器装备科研生产许可实施监督管理;履行全军装备发展规划计划、研发试验鉴定、采购管理、信息系统建设等职能。中国民用航空局主要负责提出民航行业发展战略和中长期规划;起草民航运输相关法律法规草案、规章草案、政策和标准;承担民航飞行安全和地面安全监管责任;负责民航空中交通管理工作;承担民航空防安全监管责任;拟订民用航空器事故及事故征候标准,按规定调查处理民用航空器事故;负责民航机场建设和安全运行的监督管理;承担航空运输和通用航空市场监管责任等。

2、行业相关政策

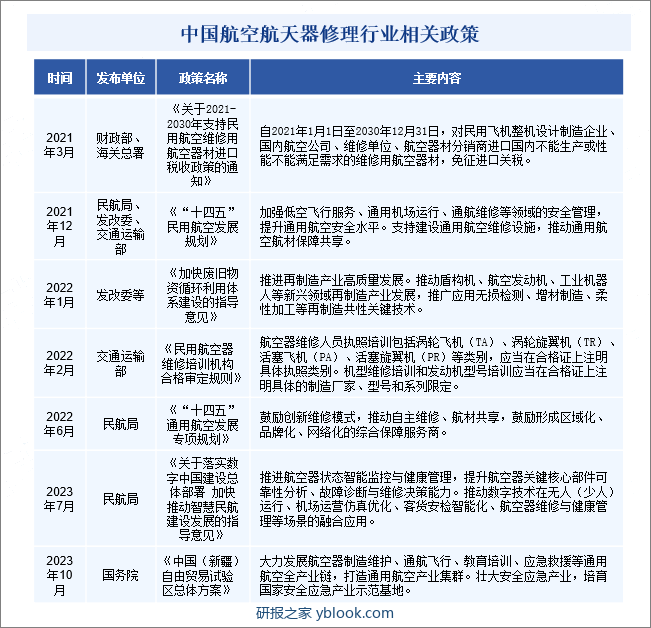

近年来,我国出台了一系列涉及我国航空工业科研生产与配套保障体系改革的政策,旨在推动航空事业更快、更好地发展。航空航天器修理是航空事业高质量发展不可或缺的基础性行业,为加强国内航空航天器修理能力布局和建设,增强维修核心技术能力和工程能力,提高行业维修质量,行业内主管部门陆续出台《关于2021-2030年支持民用航空维修用航空器材进口税收政策的通知》《民用航空器维修培训机构合格审定规则》等法律法规和利好政策。此外,自2024年2月1日起施行的《产业结构调整指导目录(2024年本)》将航空器及零部件、发动机及零部件、机载系统和设备及零部件维护、维修列入鼓励类项目,为产业发展提供了良好的政策环境和强有力的政策支持。

中国航空航天器修理行业相关政策

三、行业壁垒

1、资质壁垒

由于航空航天器修理直接关系到国家飞行任务执行的可靠性,因此各国政府对航空航天器修理人员、企业以及修理工具等制定了严格的准入许可资格审核机制。修理企业须获得中国、美国等全球主流适航标准制定主体颁发的许可资质,部分军用航空航天器修理企业还需取得军品业务相关资质,才可从事修理业务。此外,从事航空航天器修理业务的企业在取得相应许可证后,还需定期进行续期审核,从而形成较高的资质壁垒。

2、技术及人才壁垒

航空航天器修理是典型的技术密集型的行业,机体部件的精密性对修理人员的专业性提出了极高的要求。同时,航空航天器修理分工相对较细,不同细分领域对修理技术以及修理能力要求不同,从而形成较高的技术壁垒。同时,航空航天器修理涉及众多技术科学门类,要运用力学、热学、空气动力学、光学、声学等诸多科学理论,需要相关企业具备专业的技术人员以及丰富的经验积累,从而形成较高的人才壁垒。

3、资金壁垒

根据规定,从事航空航天器修理业务的单位应具备符合要求的修理工作环境及厂房、固定的办公、培训、存储场所和设施。为了保证航空航天器按时按周期修理,相关企业必须根据将开展的业务准备大量的航材备件库存,维修时必须借助专业的设备,自制或购置相关原材料、零部件以及设备的资金投入较大。且随着云计算、大数据、人工智能、网络安全以及新材料等科学技术在航空器及其零部件运用逐步加深,相关修理企业需对技术、设备不断进行升级,使得企业维护成本较高,形成较高的资金壁垒。

四、产业链

1、行业产业链分析

航空航天器修理产业链上游主要为石墨纤维、钛合金、铝合金等航空材料以及电子元器件、航空部附件等零部件供应商。航空航天器工作环境相对复杂,对其强度、重量、耐寒性、抗腐蚀性、抗高温性要求较高,因此通常使用性质优越的铝合金、钛合金或不锈钢作为结构材料。该类金属材料市场化程度较高,供应相对充足。石墨纤维、电子元器件等新型复合产品目前正处于高速发展阶段,市场需求量持续增长,其价格波动成为我国航空航天器修理产业发展的重要影响因素。

产业链下游主要为民用航空、军用航空以及航空物流等应用领域。随着国民经济持续发展,国家持续加大对国防事业的投入,航空运输业的市场需求也快速扩大,为国内航空修理企业提供更大潜在市场。同时,国产航空航天器发动机、机体、机载设备等部件的核心制造技术或技术参数有望由国内掌握和控制,从而为国内企业提高修理技术、扩大修理业务范围提供契机,带动国内航空航天器修理市场的快速发展。

2、行业领先企业分析

(1)四川海特高新技术股份有限公司

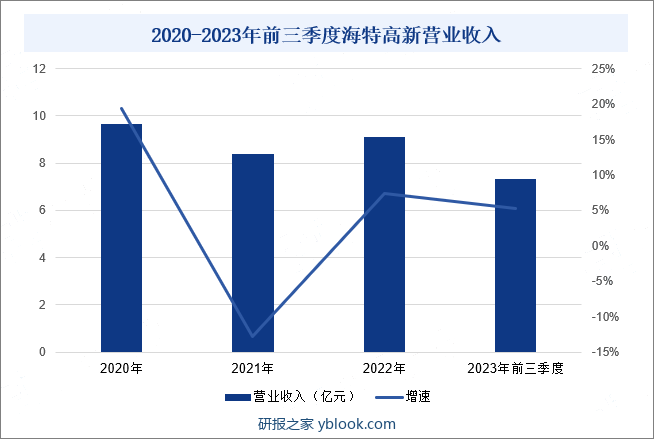

四川海特高新技术股份有限公司成立于1991年,是一家集先进集成电路研发制造,航空工程技术与服务、核心装备制造“三位一体”发展的高科技企业集团。经过多年技术积累,海特高新已经成为中国最大的综合性飞机大修、客机改货机、整机喷漆、飞机拆解、航空部附件修理民营企业,也是国内目前唯一同时拥有运输飞机、公务机、航空部附件修理等许可的民营航空工程技术服务企业,业务涵盖国内外主流航空发动机厂商7个系列20余种型号。2023年前三季度,海特高新营业收入为7.31亿元,同比增长5.25%。

2020-2023年前三季度海特高新营业收入

(2)北京安达维尔科技股份有限公司

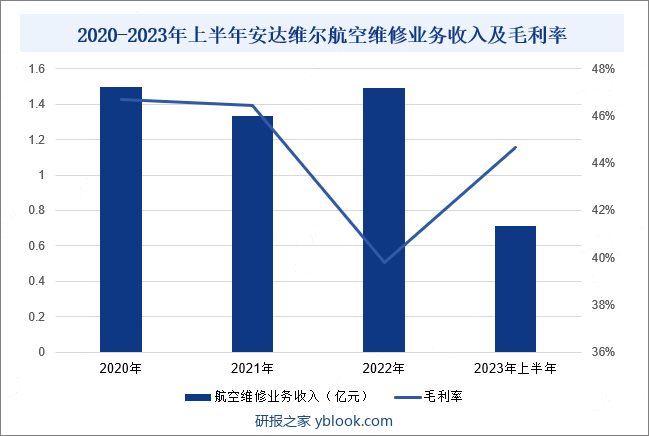

北京安达维尔科技股份有限公司成立于2001年,其作为航空航天与防务领域的高端装备制造企业,持续为航空航天与防务领域的客户提供系统与设备级的产品、方案及服务。安达维尔成立初期就从事航空维修服务业务,经过20余年的发展,逐步打造出机载设备研制、航空维修服务、测控及地面保障设备解决方案等多领域业务,已获得CAAC、FAA、EASA、JMM和防务维修服务商等资质,拥有2100余项维修项目的维修能力,能力覆盖波音、空客、巴航工业和中航工业等主流飞机制造商的30多种机型。2023年上半年,安达维尔航空维修业务收入为0.71亿元,同比增长24.83%;毛利率为44.64%。

五、行业现状

目前,我国航空航天器修理已经建立起由航空器机体定检、发动机翻修以及相关部件维修组成的较为完整的一体化产业链。近年来,我国经济整体稳定向好发展,航空事业呈现高景气态势,航空航天器定期检修、航线维护频率大幅增长,行业效益增长明显,吸引大批企业涌入航空航天器修理赛道。为保证航空安全,航空航天器修理受到严格监管。同时,民航局积极推进“多证合一”改革工作,以降低实体经济企业成本,促进各地区管理局统一执行标准。部分航空航天器修理企业加速资源整合,行业集中度得到提升。截至2022年末,CAAC批准的国内维修单位数量为430家,较2021年减少61家。在国家政策的扶持与强大的内生动力驱动下,国内航空航天器修理技术水平持续提升,修理能力覆盖面不断扩大,逐步摆脱进口依赖。

六、发展因素

1、有利因素

(1)国家政策推动行业发展

近年来,国家大力实施产业融合发展战略,部分航空航天器修理细分领域逐步放宽市场准入,加快引导优势民营企业进入航空航天器修理领域,构建公平竞争的政策环境。同时,我国加速推动军工技术向国民经济领域的转移转化,实现产业化发展,航空修理业务逐步扩张。此外,国家明确提出推动石墨烯、增材制造等新材料、新技术在航空、航天等领域规模化应用,为我国航空航天器修理带来新的发展机遇。

(2)潜在市场需求被持续释放

近十年来,民航运输行业保持着快速发展的良好态势,旅客、货邮运输量、飞行时长、机队规模等各项指标均保持了较高的增长率。随着我国经济发展的持续增长、居民生活水平的提高,航空运输产业将随着物流产业、商务和休闲旅游产业的高速增长而扩张。民航运输业的快速发展为航空航天器修理提供了充足的下游需求,产业市场前景广阔。

(3)新技术市场化应用进程加快

目前,增材制造技术在我国的应用领域日益拓展,生态体系初步形成。国内先进企业陆续布局冷喷涂增材制造技术并推动其在航空航天器修理领域产业化运用。冷喷涂技术由于其高效、高性能等优点受到世界各国科技界和工业界的高度重视,成为国际增材领域新技术的研究热点之一。该技术的成功应用,带领我国航空航天器修理产业步入新的发展阶段。

2、不利因素

(1)企业经营成本上升

我国航空航天器修理正处于战略转型的关键时期,相关修理企业经营成本持续上升。一方面,随着石墨烯、碳纳米、高强度合金、高温塑料等优质新材料的不断涌现和市场化应用,航空航天器修理企业原材料采购成本不断加大。另一方面,新材料、新技术的应用对于复合型专业人才要求较高,随着我国人口红利逐步消失,高科技人才培养周期长、人均薪酬待遇提高等因素导致企业用工成本增大,进一步压缩企业盈利空间。

(2)行业标准化程度较低

目前,我国航空航天器修理行业标准体系初步成型,但基于航空航天器型号繁多、零部件规格不一、生产商水平层次不齐等因素影响,企业修理服务水平较大程度上依赖于修理人员的专业能力,难以规划管理与批量复制。航空航天器修理服务质量控制难度大,易导致质量问题频发,从而影响我国航空事业稳定发展。

(3)专业人才稀缺

航空航天器修理涉及多个基础学科和基本理论,包含机体结构、推进动力系统和机械系统、电子系统等多方面的设计制造、试验、维护等内容,对人员的技术要求高。而我国航空航天器修理行业相较于发达国家起步较晚,经验丰富、技术能力强的专业技术人才和管理人才较为稀缺。随着国防建设的需要及国内民航运输机队规模和机龄的增加,专业性人才缺口将持续扩大,不利于我国航空航天器修理事业蓬勃发展。

七、竞争格局

进入21世纪以来,随着陆海空三军航空装备快速发展,主战飞机更新换代加快,任务范围不断扩展,战备训练保障强度加大,军用航空航天器修理需求量持续上涨。仅靠以军方修理体系保障为主的传统方式,已难以满足军事及航空装备的快速发展。在我国军用航空深化改革并快速发展的背景下,我国军用航空航天器修理领域主要可分为军方修理保障体系和第三方企业修理保障体系。在民用航空航天器修理领域,主要竞争企业可分为航空公司下属维修单位(如上海科技宇航有限公司、广州飞机维修工程有限公司等)及第三方维修厂商(航新科技、海特高新等),航空公司下属维修单位在客户资源、资金实力等方面更占竞争优势。

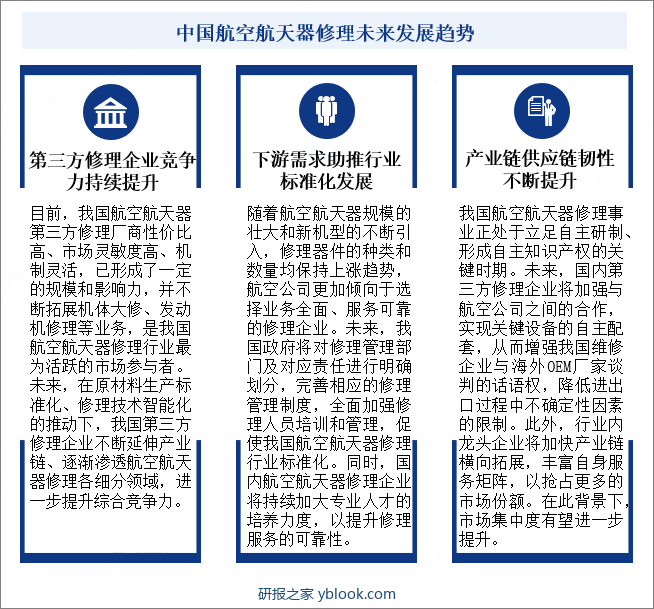

八、发展趋势

目前,加强航空航天器修理能力以及修理广度是我国实现航空强国的重要任务之一。我国航空航天器第三方修理厂商作为我国航空航天器修理行业最为活跃的市场参与者,在原材料生产标准化、修理技术智能化的推动下,将不断延伸产业链、逐渐渗透航空航天器修理各细分领域市场。同时,我国航空航天器修理事业正处于立足自主研制、形成自主知识产权的关键时期。未来,国内第三方修理企业将加强与航空公司之间的合作,实现关键设备的自主配套;行业内龙头企业将加快产业链横向拓展,丰富自身服务矩阵,以抢占更多的市场份额。在此背景下,市场集中度有望进一步提升。