光学元件 - 产业百科

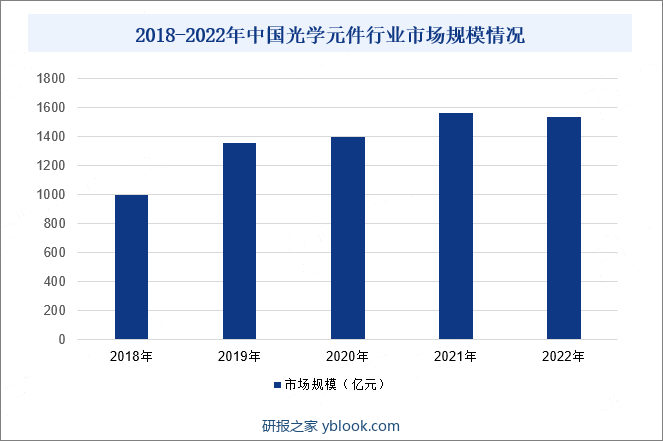

摘要:随着国际光学元件企业大量在中国设厂以及与国内少数光学加工企业建立外协关系等,国内优质企业抓住产业转移的机遇,向现代光学加工企业转型,逐步缩小了与国际先进水平的差距,出现了一批技术与装备先进、自动化程度较高、有较强的品质保证与过程控制能力、光学元件的批量化生产水平具有国际市场竞争力的企业,推动了行业的发展。同时,在互联网、物联网等技术与制造业加速融合的背景下,光学镜头应用也逐渐拓展到汽车、机器视觉、AR/VR等新兴领域,进一步推动了行业的发展。由于近年来智能手机等主要下游产品市场出货量持续下滑,对光学元件的需求减少,因此2022年行业规模有所下滑。2022年我国光学元件行业市场规模约为1537亿元,同比下降2%。

一、定义及分类

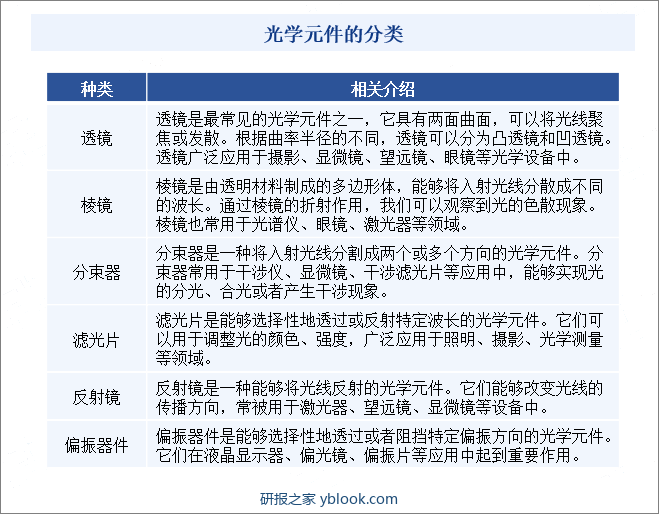

光学元件是光学系统的基本组成单元,也称为光学零件。它们是用于控制和处理光线传输的重要器件,其材料通常为光学玻璃、晶体、半导体等,是光学系统中的重要组成部分,广泛应用于激光技术、成像技术、通信技术、生物医学等领域,是现代科技发展不可或缺的基础组成部分。光学元件根据其功能和结构特点不同,可以分为多种类型,如透镜、棱镜、反射镜、光栅等。这些元件可以通过对光线的折射、反射、散射、吸收等效应,实现对光学信号的调制、分光、相干性处理等基本操作,从而满足各种光学技术和应用的需求。

二、行业政策

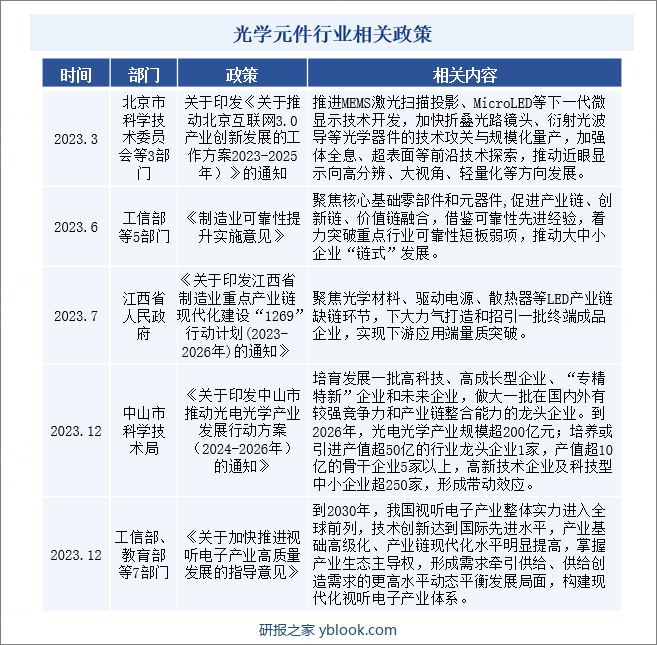

政策推动精密光学元器件行业快速发展。近年来,国家先后颁布一系列鼓励性政策、中长期发展规划,支持精密光学元器件行业做大做强。随着“十四五”、“双千兆”等国家战略出台和新一代信息技术迅猛发展,我国精密光学元器件产业也迎来了重大发展机遇。在推动互联网、大数据、人工智能和实体经济深度融合的大背景下,在国家产业政策多方位扶持下,精密光学元器件行业有望实现快速发展。

三、行业壁垒

1、技术壁垒

光学元件的制造是几何光学、物理光学、薄膜光学、色度学、热力学、精密机械、电子技术、计算机技术、光源技术、微显示技术等学科的高度集成,产品技术含量较高。尤其是在光学设计优化与分析、冷加工、膜层设计与工艺、精密装配与测试方面,技术积累与持续研发极为重要,具有较高的技术门槛,需要厂商具有深厚的技术积累和持续研发实力。

2、资金壁垒

光学元件行业的技术门槛较高,涉及到的光学、机械、电子等多学科领域。在产品研发过程中,需要进行大量的实验和验证,以实现产品的精确度和稳定性,需要投入大量的研发成本。光学元件行业需要使用高端的精密仪器和设备,如高精度光学玻璃加工设备、光学镀膜设备、激光干涉仪等。这些设备的价格较高,且需要持续的维护和更新,需要投入大量的资金。光学元件产品的生产周期通常较长,需要经过多个工序和环节,如光学设计、材料采购、加工、装配、检测等。这需要企业具备足够的资金实力,以应对可能出现的资金周转问题。因此,光学元件行业资金壁垒较高。

3、客户壁垒

国内光学元件客户通常具有较高的行业专业知识和技术要求。这些客户在选择供应商时,不仅会考虑产品的性能和质量,还会对供应商的技术实力、研发能力和售后服务能力等方面进行全面考察。因此,企业需要具备深厚的光学专业知识、技术研发能力和生产制造能力,以及完善的质量控制体系和售后服务体系,才能够获得客户的认可和信任。同时,行业的客户通常具有较高的忠诚度和长期合作意愿。这些客户在选择供应商后,会与供应商建立长期稳定的合作关系,并推荐其他客户。新进入企业短期内难以与客户建立稳定的合作关系,这对新进入企业形成了一定的客户资源壁垒。

4、人才培育壁垒

由于光学元件一般具有单件加工、工序复杂、精细度高等特点,在加工过程中需要个人具有较高的工艺技能水平,培养一名具有熟练操作技术的工人需要较长的周期和较高的费用。因此,技术经验的积累、成熟操作工人的培养构成这个行业的较高门槛。

四、产业链

从产业链方面来看,光学元件行业产业链上游为原材料及相关设备供应环节,主要包括光学材料、辅料、加工设备等。其中,光学玻璃是最主要的原材料之一,我国作为世界光学玻璃生产大国,光学玻璃制造毛利率趋于稳定,为行业持续稳定生产提供了必要条件;行业下游为光学元件的应用,主要分为手机、相机等应用市场及车载镜头、激光雷达、机器视觉、AR/VR等新兴应用市场。

五、行业现状

我国光学元件行业起步相对较晚,行业发展前期整体上较为分散,规模偏小,装备陈旧,加工技术水平与国际先进水平相比存在较大差距。随着国际光学元件企业大量在中国设厂以及与国内少数光学加工企业建立外协关系等,国内优质企业抓住产业转移的机遇,向现代光学加工企业转型,逐步缩小了与国际先进水平的差距,出现了一批技术与装备先进、自动化程度较高、有较强的品质保证与过程控制能力、光学元件的批量化生产水平具有国际市场竞争力的企业,推动了行业的发展。同时,在互联网、物联网等技术与制造业加速融合的背景下,光学镜头应用也逐渐拓展到汽车、机器视觉、AR/VR等新兴领域,进一步推动了行业的发展。由于近年来智能手机等主要下游产品市场出货量持续下滑,对光学元件的需求减少,因此2022年行业规模有所下滑。数据显示,2022年我国光学元件行业市场规模约为1537亿元,同比下降2%。

六、发展因素

1、有利因素

(1)产业政策的支持

光学元件行业是光电产业的重要组成部分,下游辐射范围广,对整个光电子产业的升级转型、产业结构提升、经济增长方式转变都具有重要意义。国家出台了一系列政策支持光电产业及其下游相关领域的发展,产业政策支持将为行业发展提供良好的环境,为行业快速成长提供有力支撑。

(2)科技创新引领产业升级,推动市场需求增加

光学元件行业是集光学设计、超精密加工、材料学、机构学、电子学等先进科技于一体的技术密集型产业。随着电子信息技术的日新月异,更新换代速度越来越快,光学产品精密度要求愈加提高,光学镜头及其模组等光学产品在各类高端产业应用中的重要性不断提升,市场需求将持续保持增长。同时受益于科技的快速发展和创新,光学元件产品可以更多地和电子通信产品相结合,创造更多的市场需求,带动光学元件行业的持续快速发展。

(3)光学加工的产业转移

随着经济全球化和发达国家光电产业的结构调整加快,全球光学产业正逐渐向中国内地转移,德国、美国、日本、我国台湾地区的知名光学企业已在中国大陆设厂,带动了国内光学元件产业的发展。随着技术水平的不断提升,本土光学元件企业正在逐步追赶国际先进水平,出现了一批技术与装备先进、自动化程度较高、有较强的品质保证与过程控制能力、光学元件批量化生产水平具有国际市场竞争力的企业,能够立足全球光学元件产业平台并全面参与全球高端市场的竞争,为中国光学元件产业发展提供了良好的市场机遇。

2、不利因素

(1)国内技术水平与国际先进水平存在差距

光电产业新产品层出不穷,应用范围逐步扩大,对光学元件加工技术要求越来越高。目前,国内少数厂商能实现精密光学元件量产,但特殊光学元件的加工技术(如光学玻璃非球面加工技术)、配套材料及高精度检测技术基本上由国外厂商掌握,国内厂商仍与国际高端水平有相当差距,在国际竞争中技术上处于相对劣势。

(2)核心设备依赖进口

光学元件行业是一个资金密集并融合了光学技术、机械技术和电子技术等诸多当代先进科技的技术引领型产业。一方面,光学元件行业对自动化精密生产、检测设备的投入要求较大;另一方面,光学元件行业的技术含量较高,核心工艺设备的先进水平直接影响产品质量和良品率高低,直接决定企业在市场竞争中的成本优势,并对产能规模提升形成制约。长期以来,我国行业相关的关键制造、检测设备较为依赖进口,例如德国莱宝生产的镀膜机等,而国内生产的相关设备可靠性较低,从而给我国光学元件行业的发展带来了一定的挑战。

(3)行业高端人才短缺

光学元件行业在方案设计环节需要系统利用光学设计、机械设计、电子控制、软件设计和精密加工等诸多技术;生产组装环节对部件加工精度、组装精度、自动化设备及工具都有严格的标准和规范,同时还需要生产厂商具备精益求精的工艺,以严格管控机电配合、零件加工精度、组装偏芯、零件内部应力、镜片间隙及零件热胀冷缩;检验环节则通常需要超高精度加工检测设备,以及经验丰富、功底深厚的专家团队。因此,光学元件行业对于多学科复合型人才、经验丰富的技术工程人员的要求较高。但是目前,我国劳动力供求的结构性矛盾突出,能满足光学元件行业需要的高端技术人才较为短缺,成为业内企业规模扩张的重要挑战。

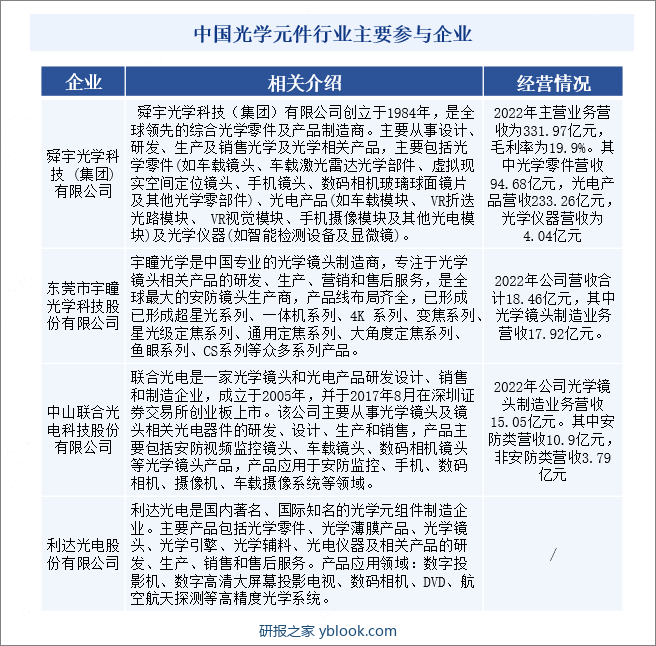

七、竞争格局

从行业竞争格局来看,光学元件的制造涉及光学、机械、电子和软件等多个领域,属于高度精密产品,中国境内从业企业数量较少且产品以中低端为主。在高分辨率定焦、大倍率变焦、超高清、光学防抖、安防监控一体机镜头等中高端光学镜头方面的核心技术大多由日本、德国等国家企业掌握,不过以舜宇光学、联合光电、宇瞳光学等为代表的国内企业经过多年的持续研发积累,逐步打破了日本、德国等国家的技术垄断。

八、发展趋势

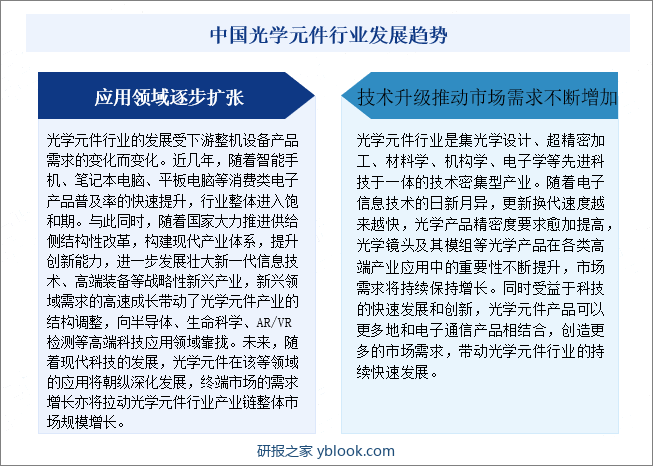

光学元件行业随着科技发展和市场需求的变化不断演变。传统消费电子产品的市场饱和推动了行业向半导体、生命科学、AR/VR检测等高端科技领域拓展。随着技术升级,光学产品的精密度和在高端产业中的应用重要性不断提高,市场需求持续增长。同时,光学元件与电子通信产品的结合也创造了更多市场需求,促进了行业的快速发展。未来,光学元件在高端科技领域的应用将进一步深化,推动行业产业链整体市场规模的增长。