汽车功率半导体 - 产业百科

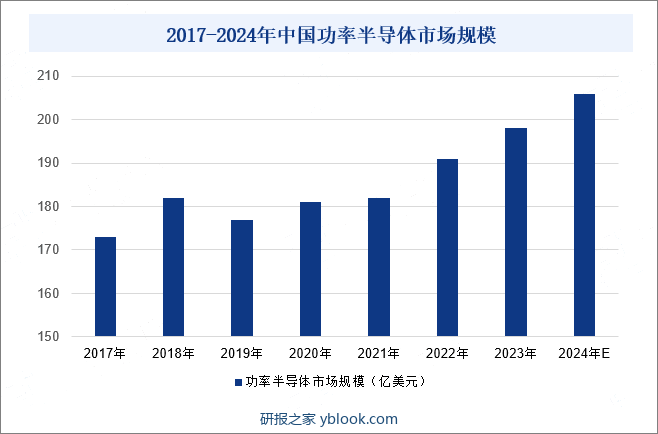

摘要:功率半导体器件广泛用于所有电气和电子系统中,每个应用领域都有不同需求。2022年全球功率半导体市场规模达481亿美元。中国作为全球最大的功率半导体消费国,贡献了约40%的功率半导体市场,2022年中国市场规模为191亿美元,2023年规模进一步扩大。整体来看,我国功率半导体虽起步较晚,但发展迅速。功率半导体作为实现电气化系统自主可控以及节能环保的核心零部件,在新能源汽车领域有着大量且迫切的需求,功率半导体也成为新能源汽车增量最大的半导体品类。

一、定义及分类

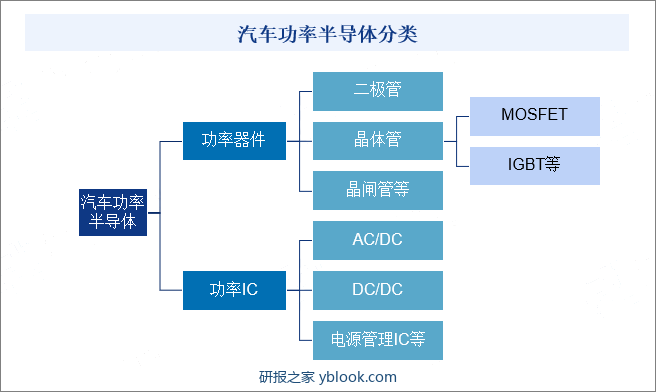

功率半导体是全球第二大半导体产业,功率半导体是电力电子装置实现电力转换及控制的核心器件,主要功能为改变电路中的电压、电流、频率、导通状态等物理特性,以实现对电能的管理。功率半导体按照集成程度分为功率器件和功率IC两大类,其中功率器件主要包括二极管、晶闸管、MOSFET、IGBT等,而功率IC则是将功率半导体分立器件与各种功能的外围电路集成得来。二极管、MOSFET、IGBT、电源管理IC等功率半导体均在汽车中扮演着重要的角色。

二、行业政策

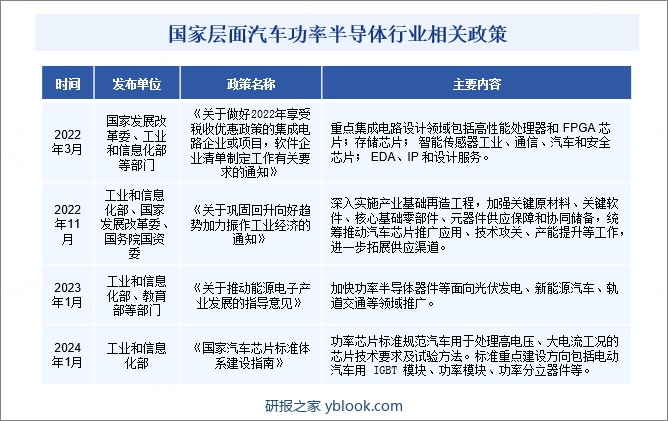

1、国家层面相关政策

功率半导体是我国的支柱性、战略性、前瞻性产业。功率半导体是汽车核心零部件之一,直接影响到整车的性能效率。为了鼓励国内汽车功率半导体产业的发展,打破国外企业在该领域的技术垄断,提升汽车产业链供应链韧性。近年来,国家相关部门制订了一系列政策,通过完善产业顶层设计、制定税收优惠政策等,鼓励包括汽车功率半导体在内的半导体产业发展。2024年1月,工业和信息化部发布了《国家汽车芯片标准体系建设指南》,提出功率芯片标准规范汽车用于处理高电压、大电流工况的芯片技术要求及试验方法。标准重点建设方向包括电动汽车用IGBT模块、功率模块、功率分立器件等。

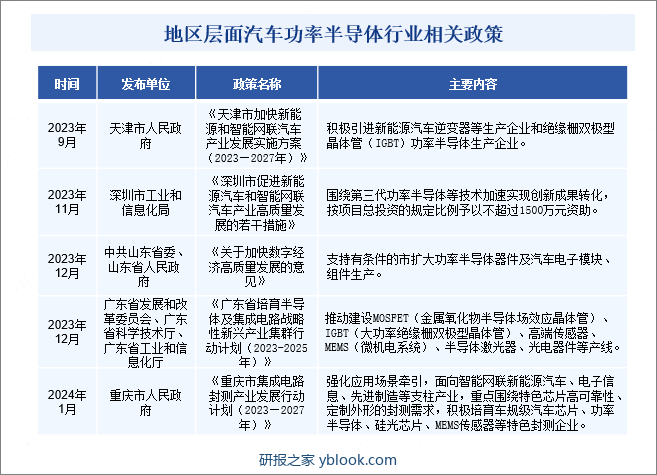

2、地方层面相关政策

地方政府也十分重视汽车功率半导体产业发展,鼓励企业加强技术投入。如2024年1月,重庆市人民政府发布了《重庆市集成电路封测产业发展行动计划(2023—2027年)》,提出要面向智能网联新能源汽车、电子信息、先进制造等支柱产业,重点围绕特色芯片高可靠性、定制外形的封测需求,积极培育车规级汽车芯片、功率半导体、硅光芯片、MEMS传感器等特色封测企业。

三、行业壁垒

(1)技术壁垒

汽车功率半导体的研发生产过程涉及微电子、半导体物理、材料学、机电工程等诸多学科,行业内企业需要综合掌握微细加工、模拟仿真、版图设计、外延、封装测试等多方面技术或工艺,并进行有机整合。因此,汽车功率半导体行业属于较为典型的技术密集型行业,专业性较强,复杂程度较高,有较高的技术门槛。汽车功率半导体行业内企业需要具备充足的技术、工艺储备和丰富的产业化经验,才能紧跟市场需求并及时创新,自主研发出高性价比且满足客户多样化需求的产品。相对而言,新进入企业较难在短时间内掌握并保持技术先进性,因而构成了行业较高的技术壁垒。

(2)人才壁垒

汽车功率半导体行业作为技术密集型和劳动密集型产业,相关厂商需要大量专业背景扎实、履历丰富的技术研发人员来进行高质量、高效率的设计、制造并对技术工艺进行持续创新。近年来,随着行业的高速发展,经验丰富的高技术水平人才呈现出明显供不应求的态势,鉴于相关人才的培养需要大量时间和经济成本,对行业新进者构成了较高的人才壁垒。

(3)客户壁垒

汽车功率半导体与汽车领域发展态势紧密关联,汽车的质量、性能在较大程度上受到功率半导体产品的影响。因此,汽车厂商对功率半导体产品性能指标、可靠性和稳定性的要求严格,整体验证周期较长,当通过认证并建立起稳定的合作关系后,下游汽车厂商一般不会轻易更换供应商。因此,对行业新进入者而言,想要通过优质客户的认证程序需要一定的周期和过硬的综合实力,构成了进入行业的客户壁垒。

四、产业链

1、行业产业链分析

汽车功率半导体上游包括原材料及生产设备,原材料包括硅晶圆、光刻胶、光掩模、电子特气、抛光材料及其他原材料;生产设备覆盖汽车功率半导体生产的各个环节,包括光刻机、刻蚀设备、清洗设备、检测设备等。中游主要是汽车功率半导体研发设计、生产制造、封装测试等生产制造环节;下游应用市场为汽车。

2、行业领先企业分析

(1)吉林华微电子股份有限公司

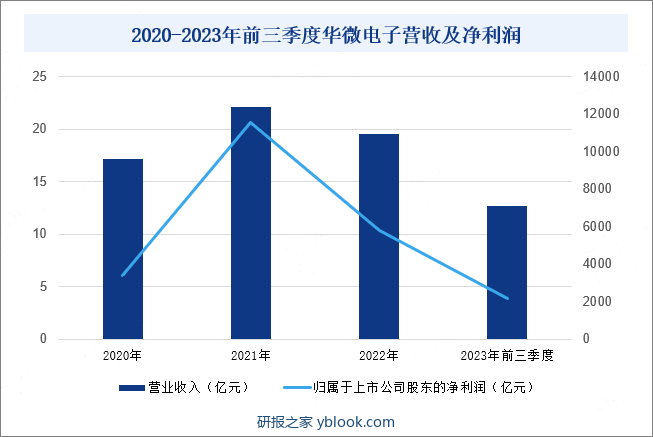

华微电子是集功率半导体器件设计研发、芯片加工、封装测试及产品营销为一体的国家级高新技术企业。公司拥有4英寸、5英寸、6英寸与8英寸等多条功率半导体分立器件及IC芯片生产线,芯片加工能力每年400万片,封装资源每年24亿支,模块每年2400万块。目前已形成以IGBT、MOSFET、SCR、SBD、IPM、FRD、BJT、多芯片模块、宽禁带半导体等为营销主线的系列产品,广泛应用于新能源汽车、光伏等战略性新兴领域。近年来,公司不断拓展新能源汽车配套业务,除OBC、汽车空调、车载逆变、车载DC-DC变换器等多个模组的功率器件全面配套并实现大批量销售外,在商用汽车领域的电控部分实现了新突破,产品涵盖IGBT单管、FRD、高低压MOS、PM模块等。2023年前三季度,华微电子营收为12.65亿元,同比下滑17.60%;归属于上市公司股东的净利润为2159.0万元,同比下滑41.4%,主要系半导体市场规模增速减缓,市场竞争激烈,华微电子受市场环境影响,订单量减少,销售收入下降,毛利额减少。

(2)华润微电子有限公司

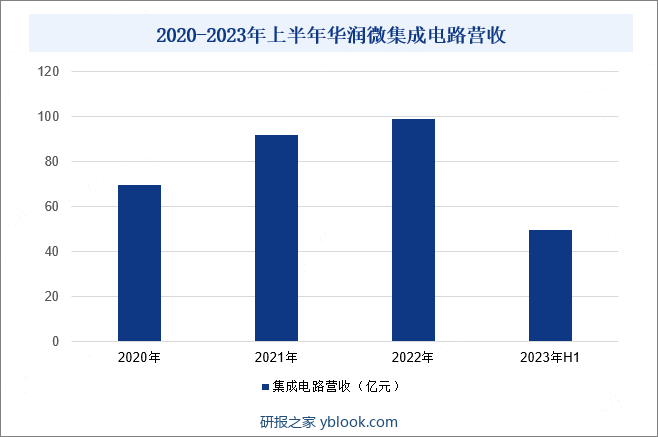

华润微是华润集团旗下负责微电子业务投资、发展和经营管理的高科技企业,公司拥有芯片设计、掩膜制造、晶圆制造、封装测试等全产业链一体化运营能力,产品与方案业务板块产品聚焦功率半导体、智能传感器和智能控制三大领域,终端应用主要围绕八大领域,其中2023年上半年汽车领域应用占比19%,期间集成电路业务实现营收49.40亿元。2022年公司在汽车电子领域销售规模同比增长185%,产品进入比亚迪、吉利、蔚来、一汽、长安等重点车企,公司成功召开车规级产品发布会,发布先进沟槽栅MOS/SJMOS/IGBT/SiCMOS等系列化车规级产品。

五、行业现状

功率半导体器件广泛用于所有电气和电子系统中,每个应用领域都有不同需求。2022年全球功率半导体市场规模达481亿美元。中国作为全球最大的功率半导体消费国,贡献了约40%的功率半导体市场,2022年中国市场规模为191亿美元,2023年规模进一步扩大。整体来看,我国功率半导体虽起步较晚,但发展迅速。在汽车领域,汽车电动化转型持续推进,纯电动汽车的BMIC和ADAS系统将极大地推动功率半导体的发展,应用规模将不断壮大。预计到2026年,纯电动汽车将占功率半导体总市场的30%。

六、发展因素

1、有利因素

(1)国家政策大力支持

2023年12月,国家发展改革委发布了《产业结构调整指导目录(2024年本)》,将大功率电子器件(IGBT,电压等级≥750V,电流≥300A;SiC MOSFET,电压等级≥1200V,电流≥600A)等新能源汽车关键零部件纳入鼓励类。一系列政策法规为我国半导体产业的发展提供了良好的政策环境,推动了汽车功率半导体产业在近年来迅速发展。在产业政策支持和推动作用下,中国汽车功率半导体行业整体的技术水平、生产工艺、自主创新能力和技术成果转化率有了较大的提升。

(2)新能源汽车对功率半导体需求量更大

汽车的电动化转型,重塑了成本结构,也极大增加了对功率半导体的需求。与传统燃油车相比,电动汽车减少了发动机及周边系统,取而代之的是三电(电池、电机、电控)以及周边系统(包括了车载DCDC、电空调驱动、车载充电器(OBC)等电力电子装置),还有配套的充电桩。功率半导体作为实现电气化系统自主可控以及节能环保的核心零部件,在新能源汽车领域有着大量且迫切的需求,功率半导体也成为新能源汽车增量最大的半导体品类。

(3)产品国产化替代不断推进

新能源汽车的崛起,尤其是众多国内造车新势力品牌的发展壮大,一定程度打破了原有的汽车电子供应链格局,为国内功率半导体厂商加速进入汽车电子产业链提供了良好机遇,叠加近年来,我国企业不断加强汽车功率半导体研发投入,产品性能不断提升,有利于进一步推动汽车功率半导体国产化替代。

2、不利因素

(1)高端人才相对缺乏

汽车功率半导体行业作为技术密集型产业,对技术人才的专业能力、从业经验、创新素养都有较高的要求。高端人才的储备和培养是企业积累技术研发实力的重要途径,是中国企业在全球市场形成并保持足够竞争力的关键要素。中国汽车功率半导体产业整体起步较晚,尽管在多年的高速发展之下,国内已有大批汽车功率半导体相关行业从业人员,但高端人才数量仍无法满足市场的旺盛需求。未来一段时间内,高端人才相对缺乏仍将是制约行业发展进程的重要因素之一。

(2)供应链稳定性受到挑战

我国汽车功率半导体产业发展至今,仍有较多关键材料、核心设备主要依赖进口,如在光刻机领域,基本被ASML、Nikon和Canon三大企业所垄断,在高端半导体光刻胶领域,市场主要被JSR、东京应化、信越化学等日本公司垄断,占据了全球90%左右的市场份额。在贸易摩擦加剧的大背景下,国内对外资供应商的依赖使得汽车功率半导体产业链供应链稳定性受到挑战,不利于汽车产业平稳、健康运行。

(3)国产产品竞争力有待提升

由于我国汽车功率半导体行业起步较晚,研发基础相对薄弱,且欧美发达国家对我国半导体产业实施技术封锁,致使我国高端汽车功率半导体产品性能与国际领先水平仍有较大差距,产品竞争力有待提升,英飞凌、安森美、意法半导体等海外企业占据较大市场份额。

七、竞争格局

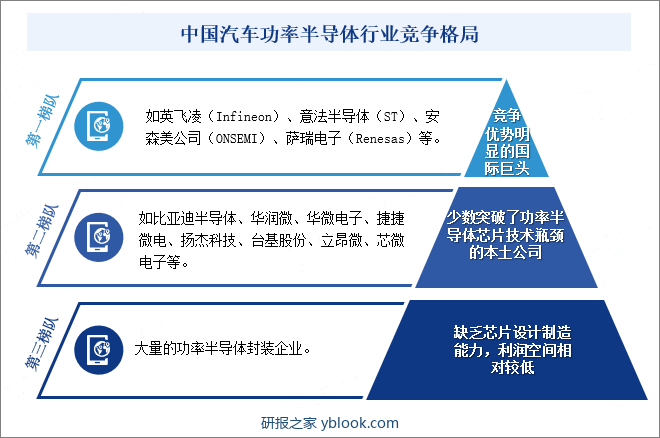

国内汽车功率半导体市场呈现梯队化竞争格局。第一梯队为国际大型半导体公司,如英飞凌(Infineon)、意法半导体(ST)、安森美公司(ONSEMI)、萨瑞电子(Renesas)等,国际厂商在技术和工艺方面具有先发优势,产品门类更为齐全,形成规模经济,整体竞争力较国内企业更具优势。第二梯队为少数突破了功率半导体芯片技术瓶颈的本土公司,如比亚迪半导体、华润微、华微电子、捷捷微电、立昂微、芯微电子等,相较于第三梯队企业,第二梯队企业研发设计制造能力相对突出,在细分产品和细分市场具备比较优势;第三梯队为功率半导体封装企业,缺乏芯片设计制造能力,利润空间相对较低。

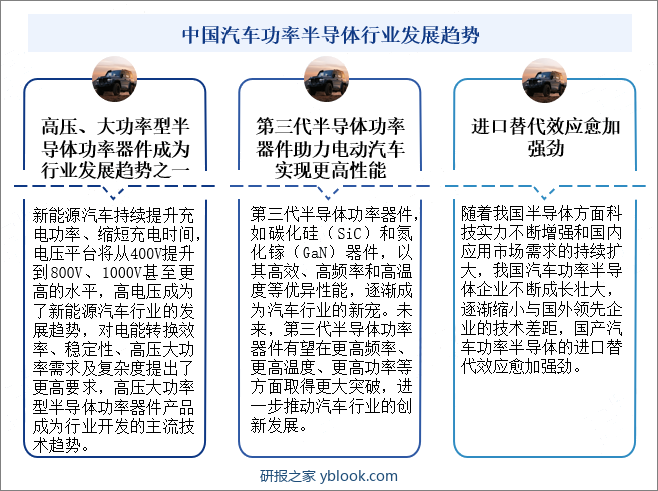

八、发展趋势

新能源汽车持续提升充电功率、缩短充电时间,电压平台从400V提升到800V、1000V甚至更高的水平,高电压成为了新能源汽车行业的发展趋势,对电能转换效率、稳定性、高压大功率需求及复杂度提出了更高要求,高压大功率型半导体功率器件产品成为行业开发的主流技术趋势。随着电动汽车、智能驾驶等技术的快速发展,汽车行业对功率半导体的需求将日益增长,汽车行业将成为推动功率半导体持续增长的主要动力。第三代半导体功率器件,如碳化硅(SiC)和氮化镓(GaN)器件,以其高效、高频率和高温度等优异性能,逐渐成为汽车行业的新宠。未来,第三代半导体功率器件有望在更高频率、更高温度、更高功率等方面取得更大突破,进一步推动汽车行业的创新发展。随着我国半导体方面科技实力不断增强和国内应用市场需求的持续扩大,我国汽车功率半导体企业不断成长壮大,逐渐缩小与国外领先企业的技术差距,国产汽车功率半导体的进口替代效应愈加强劲。