汽车存储芯片 - 产业百科

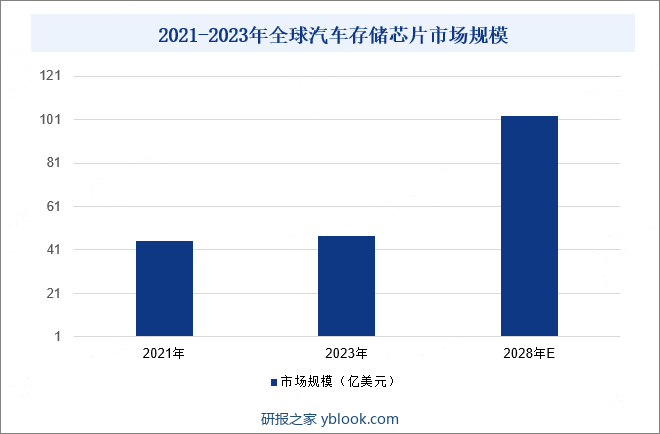

摘要:随着智能化程度的不断加深,汽车正逐步完成由交通工具到移动终端的转变,同时也给存储行业带来新的市场机遇。当前,汽车产品中主要是信息娱乐系统、动力系统和高级驾驶辅助(ADAS)系统中需要使用存储设备,随着自动化程度提高,所需的存储容量也随之增长。2023年全球汽车存储芯片市场价值47.6亿美元,预计到2028年将达到102.5亿美元。汽车存储市场是一个高成长的半导体细分赛道。

一、定义及分类

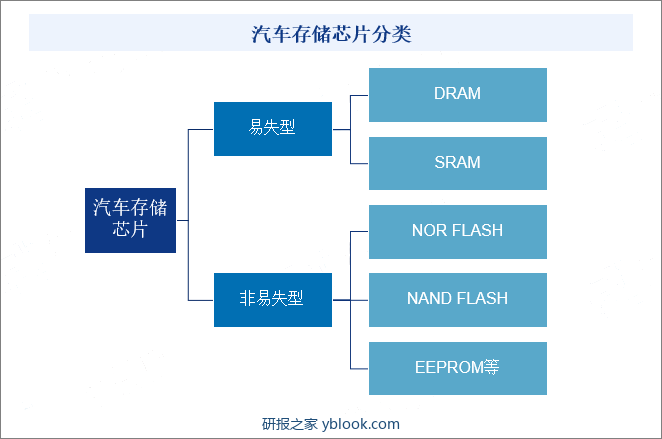

存储芯片,又称为存储器,是指利用电能方式存储信息的半导体介质设备,其存储与读取过程体现为电子的存储或释放,是应用面最广、市场比例最高的集成电路基础性产品之一。在汽车领域,储存芯片是汽车计算和感知的粮仓,分布在汽车车身域、底盘域、座舱域、动力域、自动驾驶域五大域中,支持ADAS、IVI、仪表盘、互联、黑匣子等应用的存储功能。从应用形态来看,存储芯片除单独搭载系统之外,还被封装在各类主控芯片(MCU、SoC)内部,用于缓存、读取和处理信息,以提高数据处理的效率。汽车存储芯片分为易失型和非易失型,易失型包含DRAM、SRAM两大类,非易失型包括NAND、NOR、EEPROM等,其中DRAM和NAND为主流产品。

二、商业模式

1、Fabless模式

Fabless模式即无晶圆生产线芯片设计模式,指仅仅从事芯片的研发设计和销售,而将晶圆制造、封装和测试业务外包给专门的晶圆代工、封装及测试厂商的模式。由于无需花费巨额资金建立晶圆生产线,Fabless厂商可以集中资源专注于芯片的研发设计,具有“资产轻、专业强”的特点。

2、IDM模式

IDM模式即垂直整合制造模式,是指企业除了进行芯片设计之外,还拥有自己的晶圆厂、封装厂和测试厂,其业务范围涵盖芯片设计、晶圆制造、封装及测试等全业务环节。由于该模式对企业的资金实力、研发力量、工艺水平、组织管理等要求较高,因此采用IDM模式的企业均为技术、资金实力雄厚的全球芯片巨头。

3、Foundry模式

Foundry模式即代工模式,企业接到芯片设计企业的订单后,负责制造、封装或测试,该模式下,企业不承担市场调研不准、产品设计缺陷等决策风险,并且可以同时为多家设计公司提供代工服务,同时也存在投资规模大,维持生产线正常运作费用高等劣势。

三、行业政策

1、主管部门和监管体制

汽车存储芯片行业主管部门主要为中华人民共和国工业和信息化部,主要职责为:制定行业发展战略、发展规划及产业政策;拟定技术标准,指导行业技术创新和技术进步;组织实施与行业相关的国家科技重大专项,推进相关科研成果产业化。

中国半导体行业协会是汽车存储芯片行业的行业自律组织,主要负责贯彻落实政府产业政策;开展产业及市场研究,向会员单位和政府主管部门提供咨询服务;行业自律管理;代表会员单位向政府部门提出产业发展建议和意见等。

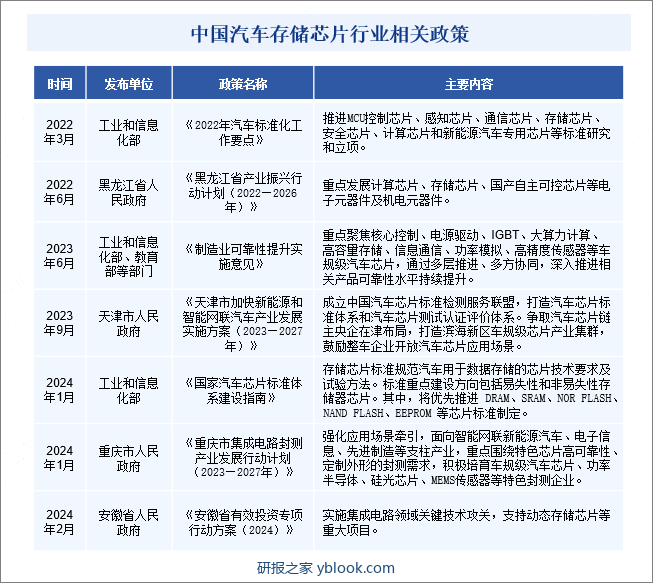

2、行业相关政策

提升存储芯片等车规级芯片国产化水平是提高我国汽车产业链供应链韧性的重要任务之一,近年来,我国中央政府及地方政府出台了大量的政策,支持汽车存储芯片产业发展,也为国产汽车存储芯片的发展提供了巨大的机遇。2024年1月,工业和信息化部发布的《国家汽车芯片标准体系建设指南》中,明确提出在存储芯片方面,优先推进DRAM、SRAM、NORFLASH、NANDFLASH、EEPROM等芯片标准制定。随后于2月,安徽省人民政府发布了《安徽省有效投资专项行动方案(2024)》,提出实施集成电路领域关键技术攻关,支持动态存储芯片等重大项目。

四、行业壁垒

1、资金和规模壁垒

汽车存储芯片行业是资金密集型行业,无论是在产品的设计研发或是制造生产环节,对企业的资金规模都有很高的要求。同时,企业还需持续进行研发投入,不断升级产品性能以满足客户需求。若研发投入不足而放缓研发进展,则很可能使厂商失去技术和成本的优势。

2、技术壁垒

汽车存储芯片具备较高的技术壁垒。车规级存储芯片在可靠性、安全性、一致性、使用寿命等指标要求上,相比消费级和工业级存储芯片更为严格,其研发周期更长、设计难度更大、测试验证流程更为复杂,对研发经验不足、技术积累较少的企业来说进入壁垒较高。

3、客户壁垒

存储芯片被广泛用于汽车的信息娱乐系统、导航系统以及高级驾驶辅助系统(ADAS)等系统中,其可靠性和稳定性直接影响着汽车的行驶安全。因此,下游汽车厂商在选择上游存储芯片供应商时极为谨慎,对新产品的导入控制非常严格,通常会对市场上符合要求、口碑较好的多款产品进行可靠性、稳定性、兼容性等验证,从中挑选出最合适的芯片方案。因导入周期较长,下游客户一旦选定芯片方案,通常不会轻易再进行更换,对市场新进入者形成壁垒。

五、产业链

1、行业产业链分析

汽车存储芯片产业链上游为半导体材料及半导体设备行业,半导体材料主要包括硅片、光刻胶、靶材、电子特气、抛光材料等;半导体设备则包括光刻机、CVD设备、刻蚀设备等。中游为汽车存储芯片设计、晶圆制造、封装测试。产业链下游为燃油车及新能源汽车,汽车存储芯片需求量与汽车行业运行情况息息相关。

2、行业领先企业分析

(1)北京兆易创新科技股份有限公司

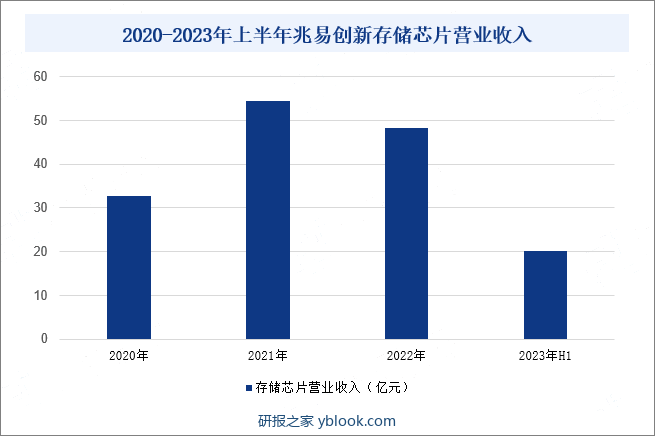

兆易创新致力于构建以存储器、微控制器、传感器和模拟产品为核心驱动力的完整生态。公司存储器产品分为NORFlash、NANDFlash和DRAM三个部分。公司车规级GD25/55 SPI NOR Flash和GD5F SPI NAND Flash已广泛运用在如智能座舱、智能驾驶、智能网联、新能源电动车大小三电系统等,并且全球累计出货量已超过1亿颗。2023年上半年,面对行业下行周期中的诸多困难和挑战,公司营业收入也出现下滑,实现营业收入29.66亿元,比2022年同期下滑37.97%,存储芯片营业收入为20.13亿元,同比下滑28%。

(2)深圳佰维存储科技股份有限公司

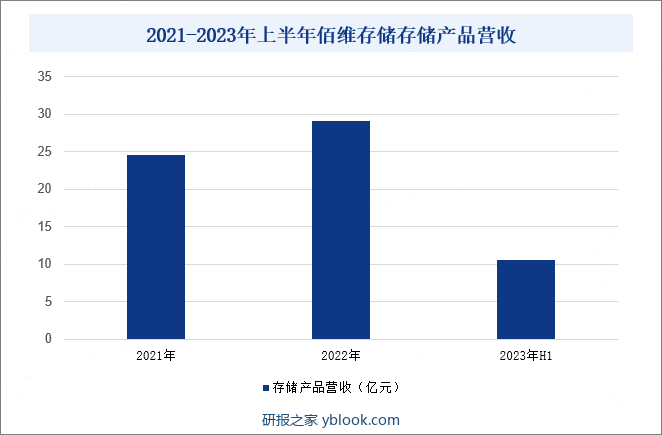

佰维存储成立于2010年,致力于成为全球一流的存储与先进封测厂商。公司紧紧围绕半导体存储器产业链,构筑了研发封测一体化的经营模式,在存储介质特性研究、固件算法开发、存储芯片封测、测试研发、全球品牌运营等方面具有核心竞争力,并积极布局芯片IC设计、先进封测、芯片测试设备研发等技术领域。公司存储芯片产品广泛应用于移动智能终端、智能汽车、移动存储等信息技术领域。在汽车领域,公司积极布局开发eMMC、UFS、LPDDR、车载SSD、车载存储卡等车规级存储产品,产品主要应用于智能座舱、车载监控等,目前已对国内头部车企和Tier1厂商进行送样测试。2023年上半年公司存储产品营收为10.61亿元。

六、行业现状

随着智能化程度的不断加深,汽车正逐步完成由交通工具到移动终端的转变,同时也给存储行业带来新的市场机遇。当前,汽车产品中主要是信息娱乐系统、动力系统和高级驾驶辅助(ADAS)系统中需要使用存储设备,随着自动化程度提高,所需的存储容量也随之增长。2023年全球汽车存储芯片市场价值47.6亿美元,预计到2028年将达到102.5亿美元。汽车存储市场是一个高成长的半导体细分赛道。

七、发展因素

1、有利因素

(1)国家高度重视集成电路行业发展,汽车存储芯片迎来政策利好

集成电路产业是现代信息产业的基础和核心产业之一。近年来,为加快推进我国集成电路及封装测试产业发展,国务院、国家发改委、工信部等政府部门从投资、融资、财政、税收、技术和人才等多方面推出了一系列法规和产业政策,国家层面也设立相应产业投资基金,给行业注入新动力。汽车存储芯片作为集成电路产业的重要组成部分,也迎来政策利好。

(2)存储产业链向大陆转移,给汽车存储芯片行业带来发展机遇

随着国内集成电路行业的发展,全球集成电路行业经历了向中国转移的过程,中国已经成为世界最大的集成电路芯片市场。在这一趋势带动下,存储晶圆厂和主控芯片代工厂商如台积电、三星电子、日月光等纷纷在大陆投资建厂和扩张生产线,下游晶圆加工工艺持续改进,国内封装测试企业技术水平达到国际先进水平,为汽车存储芯片厂商提供了充足的产能基础和完整的产业链配套。

(3)汽车产销量持续增长、“三化”进程加速,驱动汽车存储芯片需求增长

随着全球汽车产业分工协作模式的逐步深化以及全球汽车市场向新兴经济体的转移,我国汽车行业积极把握历史窗口机遇,实现快速发展,已成为全球汽车产业链的重要组成部分,汽车产销量连续多年位居世界第一。2023年我国汽车产销量分别达3016.1万辆和3009.4万辆,同比分别增长11.6%和12%。未来,随着我国城镇化进程的加速、居民收入水平的提高以及消费升级,我国汽车市场增长空间广阔。同时近年来,汽车向电动化、智能化、网联化发展,带动汽车存储芯片需求成倍增长。

2、不利因素

(1)原材料价格波动大

汽车存储芯片产品的原材料价格波动较大,主要是市场供需的变化导致。短期上看,存储晶圆供给相对固定,这主要是因为存储晶圆的制造要求极高,投资巨大,全球厂商较少,扩产周期长,产能主要集中于三星、美光、SK海力士、铠侠、西部数据、长江存储、合肥长鑫等几大晶圆制造厂,导致了晶圆的生产产能相对刚性;而存储晶圆的下游市场需求变动较快,造成存储晶圆的供需出现暂时性或结构性的紧缺或过剩,导致存储晶圆的价格处于不断变动的过程中,行业内相关企业的成本会随之变动,进而带来一定的不利因素。

(2)国内存储晶圆制造能力仍需进一步实现突破

存储晶圆制造能力是汽车存储芯片产业实力的重要体现,当前世界先进的存储晶圆制造工艺及主要市场份额仍掌握在国外存储原厂手中,国内存储晶圆制造仍处于起步阶段,专利和技术积累相对薄弱,虽然长江存储、合肥长鑫等存储原厂已经实现量产,但与国外存储原厂在技术和市场份额方面仍存在较大差距。

(3)国内技术人才紧缺

汽车存储芯片行业是典型的人才、技术及资金密集型行业,管理层的行业知识水平与核心技术人员的专业技术能力很大程度上决定了企业的竞争力。所以研发团队的建设以及技术水平对企业的发展来说都十分重要。但是存储器行业在我国起步较晚,人才相对紧缺,在很大程度上限制了行业发展。

八、竞争格局

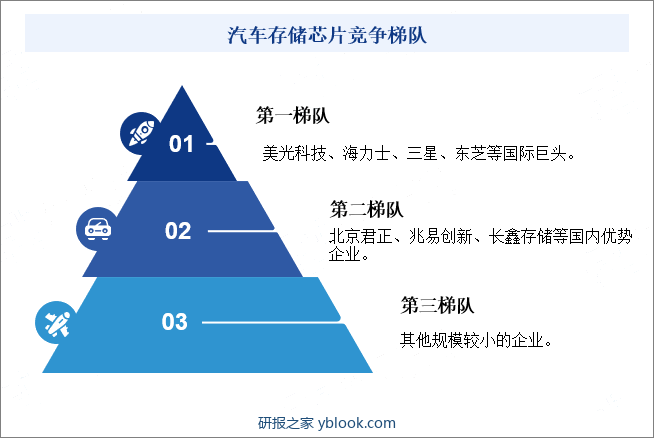

市场格局方面来看,中、美、日、韩竞争激烈。车载存储产品要求远高于消费电子,车规存储产品研发周期长、验证周期长、认证流程繁琐,需满足IATF16949合规认证、ASPCIE认证、ISO26262功能安全认证等,此外还需满足部分车厂的企业标准,整套认证流程时间可达4-5年,导致车规存储芯片市场进入壁垒高,研发投入大。国内高端车规存储芯片市场长期被美光科技、海力士、三星、东芝等国外厂商主导。近年来,随着汽车电动智能化的加速发展,在车规存储芯片领域实现国产替代与自主可控逐渐成为产业链的共识,长鑫存储、北京君正、兆易创新等国内存储芯片制造商也取得了不断的突破。

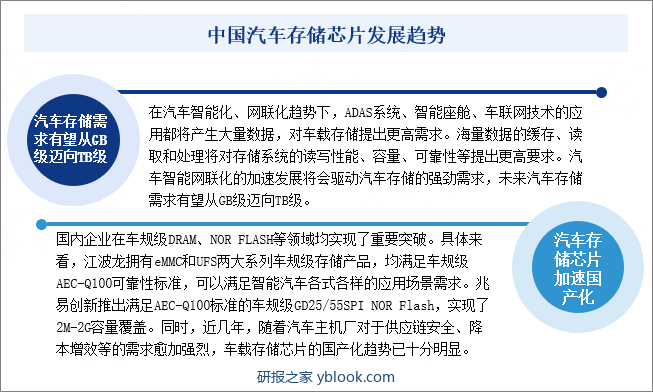

九、发展趋势

在汽车智能化、网联化趋势下,ADAS系统、智能座舱、车联网技术的应用都将产生大量数据,对车载存储提出更高需求,未来汽车存储需求有望从GB级迈向TB级。同时,国内企业在车规级DRAM、NORFLASH等领域均实现了重要突破。近几年,随着汽车主机厂对于供应链安全、降本增效等的需求愈加强烈,车载存储芯片的国产化趋势已十分明显。