盾构机 - 产业百科

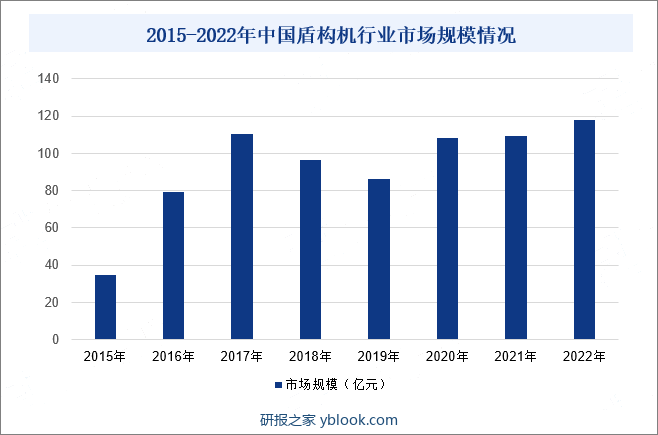

摘要:自2015年国产首台铁路大直径盾构机下线,拥有完全自主知识产权,打破了国外近一个世纪的技术垄断。我国盾构机行业也从开始的高度依赖进口,到现在输出全球,占全球市场份额三分之二以上。我国已经成为全球最大的盾构机市场,也是最大的盾构机生产国。同时,随着我国盾构机应用领域的不断拓展,从传统的城轨领域逐步向铁路公路隧道、水利水电、抽水蓄能、市政、能源煤矿、综合管廊及国防特种等新兴领域扩展,在重点区域、重点领域、重点工程布局加速,行业规模增长。2022年我国盾构机行业市场规模约为117.93亿元,同比增长7.9%。

一、定义及分类

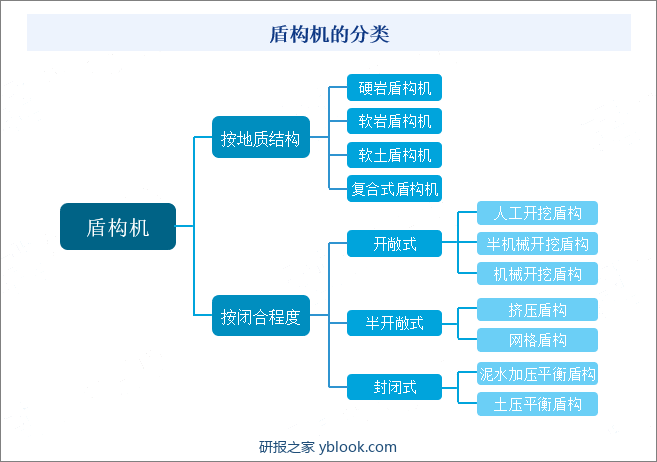

盾构机是盾构掘进机的简称,是在钢壳体保护下完成隧道掘进、出渣、管片拼装作业,由主机和后配套组成的机电一体化设备,是一种用机械能破碎隧道掌子面、并将破碎物质连续向后输出而获得预期的洞型、洞线的机器。同时,盾构机还能够承受来自地层的压力,防止地下水或流沙的侵入。根据地层条件和具体施工方法的不同,盾构机可以分为硬岩盾构机、软岩盾构机、软土盾构机、复合式盾构机(硬岩软土盾构机);按开挖面的闭合程度,可分为开敞式、半开敞式和封闭式。其中,开敞式又可细分为人工开挖盾构、半机械开挖盾构、机械开挖盾构;半开敞式也有挤压盾构和网格盾构之分,而封闭式则可进一步分为泥水加压平衡盾构(含直接控制型、间接控制型两种)、土压平衡盾构(包括普通型、加泥型、加水型、泥浆型等种类)。

二、行业政策

目前,我国盾构机行业发展面临良好的政策环境。一方面,国家就盾构机行业的指标管理出台更加细致规范的政策,促进我国盾构机行业走向规范化和体系化发展,为产品竞争力和国际市场份额提升提供强大动力;另一方面,国家环保政策的实施,会使环境效益较差的盾构机产品或传统人工钻爆法施工面临较大的淘汰压力,为新型环境友好型盾构机产品创造较大的市场需求;同时,“十四五”规划以推进产业基础高级化、产业链现代化为重点的工业和信息化工作,加之国家实行“新基建”和“工程建设走出去”的策略,会对盾构机行业市场规模增长产生积极影响。

三、发展历程

我国盾构产业相对于欧美等发达国家而言起步较晚,按照产业发展规模的大小和成熟度,我国盾构产业发展历程主要分为起步探索阶段、技术丰富发展阶段和产业化阶段三个阶段。现如今,国内盾构机生产企业已形成集研发设计、技术服务、加工制造、组装调试、施工反馈、修造翻新、营销租赁于一体的盾构机产业链,那些生产能力强、设备品种全、工艺水平先进的盾构机制造商,在土压平衡系列、泥水平衡系列、硬岩(TBM)系列盾构机的研发与制造领域打破了国外企业的长期垄断局面,逐步实现了我国盾构机产业向自主化、国产化、智能化的高端行业发展。

四、行业风险

1、技术升级替代和技术流失风险

盾构机行业的竞争主要体现在技术先进性、功能集成性、制作成本等方面,随着技术进步和行业竞争的加剧,以及地下工程领域施工工法、工艺的进步,如果行业内企业不能保持研发创新优势并及时把握行业的技术发展方向,例如随着信息化、智能化、无人化施工的普及,若行业内企业未能及时研制出符合市场需求的产品,将面临技术迭代及产品被替代的风险。

2、宏观经济及行业政策变化风险

盾构机行业产品和服务主要应用于铁路、城市轨道及其他公共交通基建(包括公路、桥梁、隧道及其他市政工程)等基础设施建设,很大程度上依赖于国家在该等建设方面的投资。近年来,我国政府对现有交通及市政基础设施进行系统性升级,聚焦关键领域和薄弱环节,保持基础设施领域补短板力度,进一步完善基础设施和公共服务,提升基础设施供给质量,并出台了一系列法律法规支持及鼓励公共交通及其他相关产业的发展,同时也颁布了相关意见以规范行业秩序,促进行业发展与宏观经济周期相匹配。但未来来国家对相关领域建设项目的政策仍存在不确定性,如果未来国家在基础建设领域的产业政策由于宏观经济形势等因素发生重大不利变化,则可能给行业内企业的经营和盈利带来风险和影响。

3、客户集中度较高的风险

由于盾构机行业产品主要面向交通基建行业建设单位和工程施工单位,受我国交通基建行业投资主体特点影响,行业下游客户相对集中,主要为国铁集团及其控制的企业,以中国中铁、铁建股份为代表的大型交通基建施工类企业,以及专业工程设备租赁商等。如果上述下游客户因产业政策调整、行业景气度下滑等原因,出现市场需求严重下滑、经营困难、财务状况恶化等负面情形,将会在较大程度上影响公司的盈利水平。

4、零部件、原材料价格波动或供货中断的风险

盾构机的生产经营需要不同种类的零部件和原材料,而其中部分零部件,如主轴承、凿岩机、自动控制系统、3D扫描仪和砂浆泵等主要依赖于国外进口,且该等零部件短时间内难以低成本地切换至新供应商。如果该等主要零部件供应商供货条款发生重大调整或者停产、交付能力下降,或出现重大贸易摩擦、关税增加,将可能对行业零部件、原材料供应的稳定性、及时性和价格产生不利影响,进而影响行业内企业的生产经营。

五、产业链

盾构机行业产业链上游为材料及零部件供应环节,主要包括钢铁、电气系统、液压系统、其它零部件配套等,其中液压系统是盾构机核心,绝大部分工作机构主要由液压系统驱动来完成;行业下游主要应用于地铁隧道、水工隧道、越江隧道、铁路隧道、公路隧道、市政管道等领域,受我国交通基建行业投资主体特点影响,行业下游客户相对集中,主要为国铁集团及其控制的企业,以中国中铁、铁建股份为代表的大型交通基建施工类企业,以及专业工程设备租赁商等。

六、行业现状

自2015年国产首台铁路大直径盾构机下线,拥有完全自主知识产权,打破了国外近一个世纪的技术垄断。我国盾构机行业也从开始的高度依赖进口,到现在输出全球,占全球市场份额三分之二以上。我国已经成为全球最大的盾构机市场,也是最大的盾构机生产国。同时,随着我国盾构机应用领域的不断拓展,从传统的城轨领域逐步向铁路公路隧道、水利水电、抽水蓄能、市政、能源煤矿、综合管廊及国防特种等新兴领域扩展,在重点区域、重点领域、重点工程布局加速,行业规模增长。2022年我国盾构机行业市场规模约为117.93亿元,同比增长7.9%。

七、发展因素

1、机遇

(1)核心零部件逐步实现进口替代

过去十年,我国生产的盾构机及部件在进口替代方面取得了巨大进步,并且越来越多的关键部件在国内生产。在提升高端设备行业竞争力的政策推动下,中国盾构机的整体国产化率预计将继续提高,预计行业的市场需求将进一步扩大。

(2)智能化程度逐渐提升

随着如自动控制、故障检测和诊断、引导系统以及远程控制等智能化相关技术的发展,我国掘进装备行业的智能化程度不断提高。智能化技术的成功运用预计将显著改善能源效率、降低故障率、并提高施工精度,从而推进隧道掘进机应用于更复杂的地层及各类建设项目,有望进一步扩大隧道掘进机市场。

(3)小型隧道掘进机需求增加

当前日益增多的市政公用事业隧道建设项目,施工直径通常较小,且要求施工设备对周围环境影响尽量降低,为此制造企业正在积极开发小直径隧道掘进机以满足市场需求的变化。

2、挑战

(1)产品技术难度不断提高

随着地下空间开发利用技术的进步,未来国内外世界级地下工程建设将会越来越多。在国内,包括川藏铁路、深地空间实验室、跨海通道等在内的一批国家战略性工程已经或将陆续开工建设,这些超级工程的建设技术难度远超现有工程及装备技术能力的极限。研制智能化程度高、复杂地质适应性强的超级成套装备,已成为国家发展装备制造业的重要目标之一。行业内企业需要加大研发投入,以满足日益复杂的产品要求。

(2)专业性人才稀缺

盾构机行业对技术和人才具有较高的要求,不仅需要技术人员具备较强的专业理论水平、技术综合运用能力和实际操作经验,也需要具备较强的服务精神和丰富的行业经验,行业所需的综合型专业人才目前仍然相对匮乏,成为制约行业发展的瓶颈之一。

(3)普通大型工程建设需求的变化

盾构机行业主要的挑战来自于可能出现的需求放缓。国家铁路局表示,到2050年,将最终形成运输保障能力强大、战略支撑有力、运输服务高效、资源环境友好的功能完善、服务一流、绿色环保的现代化铁路网,但随着国家铁路干线网络建设的基本完成,国内市场未来增速可能有所放缓;如果国际市场由于各国政治、文化、经济等因素影响,造成基建增速减慢,可能导致普通大型工程建设需求增速下降,最终影响盾构机行业内企业的发展。

八、竞争格局

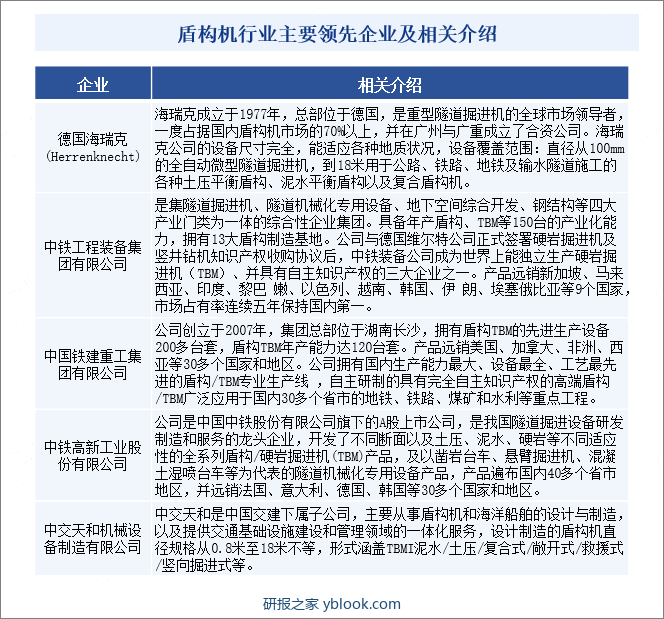

从行业市场竞争格局来看,受盾构机行业技术壁垒、资金壁垒、人才壁垒三大竞争性壁垒的影响,目前行业整体呈现较为集中的竞争格局。近年来,国内盾构机行业规模较大的企业主要包括以中铁装备为代表的拥有自主知识产权的国内盾构生产企业,以德国海瑞克股份公司、日本株式会社小松制作所等为代表的国际企业,以及以中交天和机械设备制造有限公司、辽宁三三工业有限公司等为代表的合资企业。

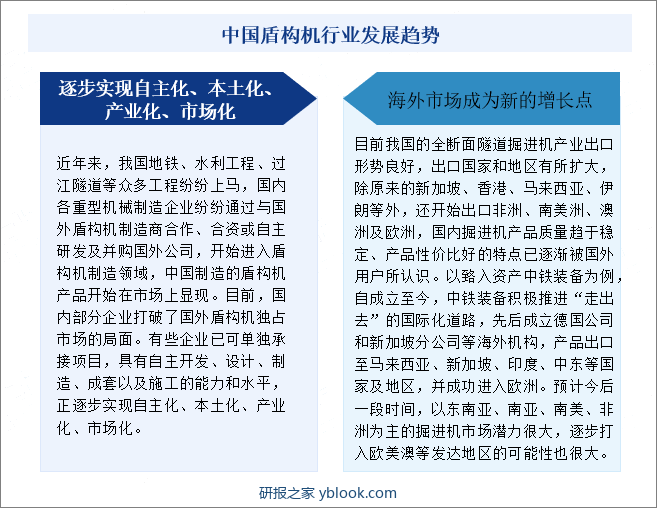

九、发展趋势

近年来,我国重型机械制造企业通过合作、自主研发等方式进入盾构机制造领域,打破了国外垄断,逐步实现自主化、本土化、产业化、市场化。与此同时,受“一带一路”战略布局利好,新兴掘进设备进入海外市场势头良好,掘进机产品出口形势良好,已进入东南亚、南亚、南美、非洲等市场,并逐步打入欧美澳等发达地区,未来海外市场也将成为行业的一大新增长点。